みん社保は、社会保険料を一律4万3,000円に抑えられる強力なコスト削減手段ですが、その仕組みの合法性と実態を正しく理解した上での判断が不可欠です。

運営団体に加入して厚生年金と健康保険の標準報酬月額を最低ランクに固定することで、収入に関わらず実質的に保険料を半額以下に落とせる点が大きな特徴です。

この記事でリアルな口コミと法的論点を整理すれば、自身のケースで安全に手取り収入を増やせるかどうかわかります。

一方で、リスクを知らずに表面的な安さだけで加入すると危険です。将来的な追徴課税やサービスの突然の停止など、事業継続を脅かす致命的な損失につながる恐れがあります。

大切なお金とキャリアを守るためにも、まずはフラットな視点で、このサービスの実態を確認していきましょう。

従業員として加入できる社保サービスもある

社会保険削減サービスの中には、「正社員」として加入できる会社もあります。

それはソロコンシェルジュです。

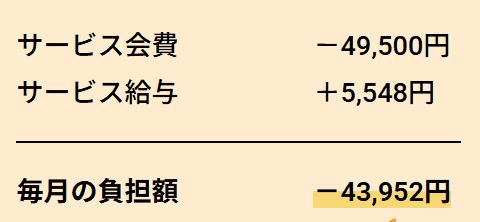

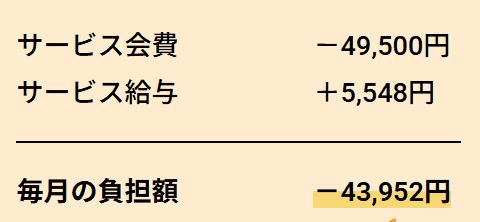

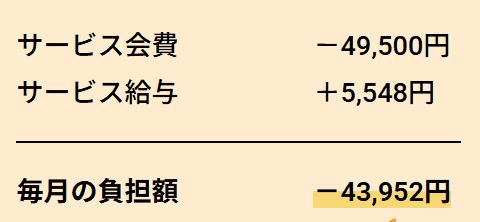

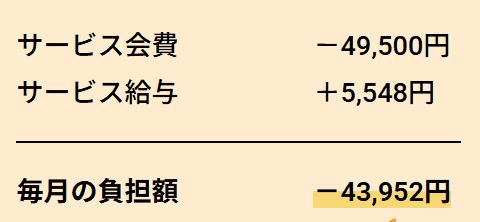

▼ソロコンシェルジュの毎月の負担額

会費49,500円を支払い、給与5,548円を受け取ります。実質的な負担額は43,952円です。給与は健康保険料・厚生年金を差し引いた手取り額となります。※健康保険料は年齢等により変動するため、金額がわずかに前後する場合があります。

健康診断やインフルエンザ予防接種の補助、5,000円のバースデー手当など、福利厚生も用意されています。

年間で手取りが8万円以上増えたケースもあり、加入時期が早いほど恩恵を受けやすくなります。

当サイト管理人の知人が運営しているサービスのため、運営実態が見える点も特徴です。

早く加入するほど国保の削減と将来の厚生年金の受給に対する恩恵が受けられます。

― 当サイト限定 ―

当サイト経由の紹介で、初月のサービス給与が5,000円増額されます。

申し込みページチェック欄にある【配達人生(ブログ)】を選択いただくか、備考欄に【甲斐】と記載することで初月5,000円多くもらえます。

\正社員として加入できる/

社会保険料が家族合わせて約44,000円になります

なお、協会の理事として加入するタイプのサービスも社会保険制度の範囲内で運営されています。いずれも制度上は適法ですが、説明を受けたうえで納得できるサービスを選ぶことが重要です。

記事内容に誤りがある場合やご意見がある場合は、お問い合わせフォームより連絡ください。

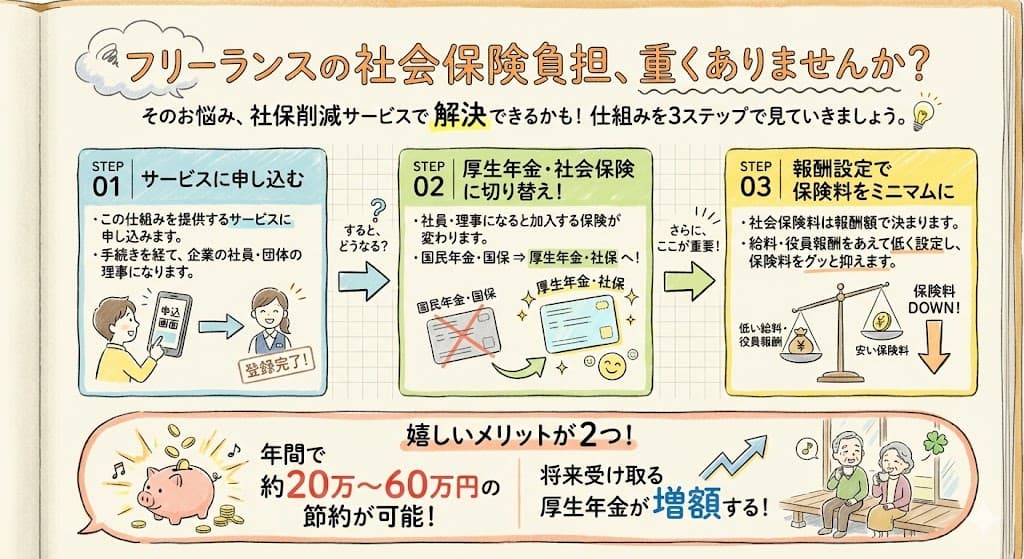

そもそもみん社保とはどんなサービス?

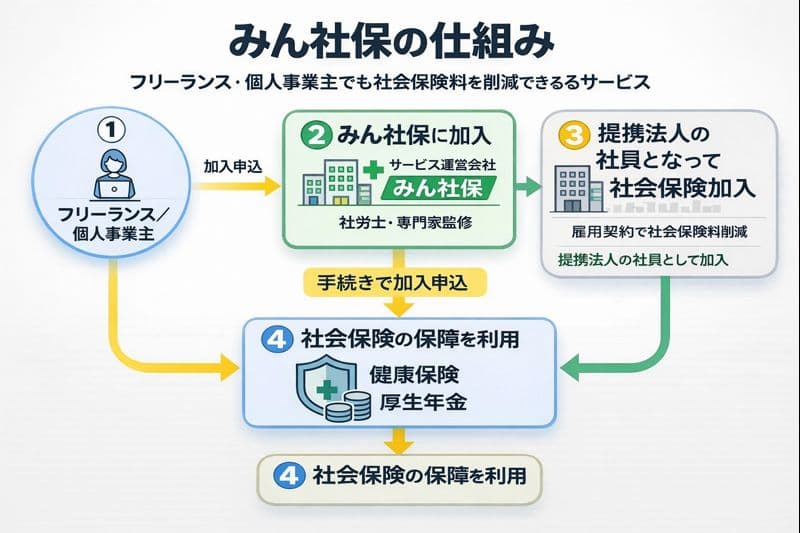

「みん社保」とは、フリーランス・個人事業主がそのままの立場で健康保険や厚生年金に加入できるサービスです。入会すれば現在加入している「国民健康保険・国民年金」を「会社員と同等の健康保険・厚生年金」に切り替えられます。

フリーランス・個人事業主のまま社会保険や厚生年金に加入できる理由は、みん社保を運営する一般社団法人の理事となることで、加入資格を得られるためです。

一般社団法人とは?

一般社団法人とは、株式会社のように利益を社員へ分配せず、活動資金として使うことを前提に設立される法人です。

登記によって法人格を持つため社会的な信用があり、公益活動や業界団体など幅広い分野で活用されています。みん社保を運営しているのもこの一般社団法人であり、営利企業ではなく法人格を持つ団体として活動している点は、安心して利用できるポイントといえるでしょう。

社会保険と厚生年金は加入条件が厳しく、本来であればフリーランスや個人事業主のままでは加入できません。しかしみん社保に入会することで、フリーランス・個人事業主でも簡単な手続きのみで加入できるようになります。

「会社員並みの健康保険や年金を得たい」とお考えの事業主におすすめのサービスです。

仕組みと支払額について

| 項目 | 金額 |

|---|---|

| 会費 | 99,000円を支払う |

| 理事報酬 | 56,000円を受け取る |

| 差額(実質の社会保険料) | 差額43,000円が実質の社会保険料となる |

みん社保に会費99,000円を支払い、後日56,000円の理事報酬が振り込まれます。差額43,000円で扶養家族含め社会保険料の支払いができます。

みん社保以外でフリーランス・個人事業主が社会保険・厚生年金に加入するには?

原則として、フリーランス・個人事業主には「国民健康保険+国民年金」への加入、法人化した場合には「社会保険+厚生年金」への加入が義務付けられています。

そのため、フリーランス・個人事業主が正規の方法で社会保険・厚生年金に加入するには、事業所を法人化するか、常時5人以上の従業員を雇用し、社会保険・厚生年金への加入義務が生じる「社会保険適用業種」に該当する業務につくしかありません。

フリーランス・個人事業主のリアルな声【悪い口コミ・評判】

これまで社会保険や厚生年金に加入できなかったフリーランス・個人事業主にとって、みん社保はまさに「こういうのが欲しかった!」サービスといえます。

しかし、SNSやネット上で見られるのは、良い口コミばかりではありません。

ここからは、実際に見られた悪い口コミや評判をご紹介します。

悪い口コミ・評判1:国民年金基金連合から問い合わせがきた

まずは、国民年金基金連合から問い合わせを受けたという口コミです。

みん社保が在籍確認に対応していないから基金連合会から本人に直接連絡が来た。だから社保を扱う資格がないレベルだ

上記の口コミは不正確です。

iDeCo(個人型確定拠出年金)に申し込んだ方は、基金連合(国民年金基金連合会)から必ず勤務先への問い合わせがあります。したがって、上記の投稿者も iDeCo に申し込んだ可能性があります。

基金連合からの在籍確認は、iDeCoに申し込んだ際に行われる一般的な手続きです。iDeCoでは勤務先に企業年金制度があるかどうかで掛金の上限が変わるため、勤務先に必ず確認が入ります。

つまり、問い合わせが来たのはみん社保だからではなく、iDeCo加入手続きの一環として誰にでも行われる通常の確認にすぎません。

もちろん、協会側の対応が遅れたり不十分だった可能性は否定できませんが、それをもって「社保を扱っちゃいけないレベル」とまで断じるのは明らかに誤りです。

悪い口コミ・評判2:調べれば調べるほど怪しい

続いては、「調べれば調べるほど怪しい」という口コミです。

みん社保はとにかく公式の情報が少ないため、外部の情報だけでは制度の本質が理解しきれず不安になっても不思議ではありません。

直接問い合わせて担当者から詳しい説明を聞き、しっかりシミュレーションをしたうえで加入を決める必要があるでしょう。

悪い口コミ・評判3:理事として名前が出る

理事として名前が出ることを懸念している口コミもあります。

確かに、理事に就任するため法人登記簿に自分の氏名が載ります。

しかし、登記簿の取得は有料(490円~600円)ですし、悪用するためにわざわざ登記簿を取得する人はまずいないでしょう。

登記簿は誰でも取得できる書類であるものの、法的トラブルなどで必要にならない限り一般の人が取得することは稀です。

氏名が公開されることに不安を感じるかもしれませんが、実害に結びつくリスクはほとんどないと考えてもよいでしょう。

悪い口コミ・評判4:脱税幇助にならないか不安になる

「脱税幇助」にならないか心配する声も上がっています。

しかし、実際に「脱税幇助と指摘された」「摘発があった」というニュースや口コミは見つかりません。

理事報酬は労働の対価ではなく、法人の役員報酬として法律上認められた形で支払われるものです。

また、会費についても、単なる「社会保険料の肩代わり」という扱いではなく、コンサルティング費用や講座受講費用といったサービス対価の名目になっているケースが多く、実際に他の社保削減サービスでも同様の方式を採用しています。そのため「諸会費」「研修費」などの科目で経費処理が可能です。

どうしても不安な方は、今後法律や行政の方針に注目しておきましょう。みん社保は1か月前の申告で退会できるのでで、必要以上に恐れる心配はありません。

フリーランス・個人事業主のリアルな声【良い口コミ・評判】

ここからは、良い口コミや評判をご紹介します。

良い口コミ・評判1:保険料の支払いを大きく減らせた

まずは、「保険料の支払いを大きく減らせた」という口コミです。

毎月9万円以上かかっていた保険料が半分になったので助かりました(35歳・システムエンジニア)

フリーランスとして独立して3期目となり、収入も安定してきましたが、高額な税金と保険料に頭を悩ませていました・・・。そんなときにネットで検索をしてこのサービスにたどり着き、最初は半信半疑でしたが、実際に収支を確認したところ本当に削減出来ていたので、とても助かりました!

引用元:みん社保公式サイト

このように、保険料が半分になったという声もあり、多くの方がみん社保の恩恵を受けています。

毎月高額の保険料を支払い、そのために生活が苦しくなっていては「なんのために独立したのか」と思ってしまっても仕方ありません。

みん社保に加入したことで保険料を削減できれば、これまでよりも余裕をもって生活できるでしょう。

良い口コミ・評判2:メリットしかないから前向きに検討したい

続いては、まだ加入してはいないものの、前向きに検討しているとわかる口コミです。

確かに、傷病手当も年金受給額の増加もみん社保の大きなメリットです。

しかし、担当者によって説明の仕方は異なる可能性があるため、理事として最低限の活動が必要なことや加入時にまとまった現金が必要になることなど、デメリットや注意点についても必ず確認するようにしましょう。

良い口コミ・評判3:高所得・扶養家族がいる人の負担が減り経費にもできる

高所得・扶養家族がいる人は負担減につながる可能性が高く、会費が経費にできることに関する前向きな口コミも見られました。

確かに、扶養家族が多く、現在高額の保険料を支払っているのであれば、みん社保への加入で保険料負担を大きく軽減できるケースは多いでしょう。

会費を経費として処理できる点も、フリーランスや個人事業主にとって大きなメリットといえます。

良い口コミ・評判4:税金関連の相談もできて助かった

税金関連の相談ができたことを高く評価している口コミもあります。

税金関連の相談も出来たのは助かりました(27歳・Webデザイナー)

独立したてで右も左も分からない中、社会保険の加入はもちろん、税理士さんをご紹介いただいて税務の相談をすることが出来たので、本業に専念することができるようになりました。

引用元:みん社保公式サイト

税務処理に不安があるフリーランスにとって、みん社保のようなサービスで税理士相談や税金関連のサポートまで受けられるのは大きな安心材料です。

特に独立して間もない時期は、本業以外の部分にかかる手間や労力にストレスを感じがちです。

初歩的な質問にも回答してもらえるため、税務処理について疑問があるなら相談してみる価値はあるでしょう。

従業員として加入できる社保サービスもある

社会保険削減サービスの中には、「正社員」として加入できる会社もあります。

それはソロコンシェルジュです。

▼ソロコンシェルジュの毎月の負担額

会費49,500円を支払い、給与5,548円を受け取ります。実質的な負担額は43,952円です。給与は健康保険料・厚生年金を差し引いた手取り額となります。※健康保険料は年齢等により変動するため、金額がわずかに前後する場合があります。

健康診断やインフルエンザ予防接種の補助、5,000円のバースデー手当など、福利厚生も用意されています。

年間で手取りが8万円以上増えたケースもあり、加入時期が早いほど恩恵を受けやすくなります。

当サイト管理人の知人が運営しているサービスのため、運営実態が見える点も特徴です。

早く加入するほど国保の削減と将来の厚生年金の受給に対する恩恵が受けられます。

― 当サイト限定 ―

当サイト経由の紹介で、初月のサービス給与が5,000円増額されます。

申し込みページチェック欄にある【配達人生(ブログ)】を選択いただくか、備考欄に【甲斐】と記載することで初月5,000円多くもらえます。

\正社員として加入できる/

社会保険料が家族合わせて約44,000円になります

なお、協会の理事として加入するタイプのサービスも社会保険制度の範囲内で運営されています。いずれも制度上は適法ですが、説明を受けたうえで納得できるサービスを選ぶことが重要です。

記事内容に誤りがある場合やご意見がある場合は、お問い合わせフォームより連絡ください。

みん社保利用者の体験談からわかるデメリット

みん社保を利用するデメリットは以下のとおりです。

- 理事として毎月業務が発生する

- 加入時にまとまった現金が必要になる

- 制度に不透明さが残る

- 登記簿に氏名・住所が掲載されるため第三者に情報が知られる

- 短期間でやめると大きな恩恵が受けられない可能性がある

- 情報自体が少ない

みん社保には、通常の社会保険制度と異なる点があります。

サービスを安心して利用するために、上記のようなデメリットも知っておきましょう。

それぞれ解説します。

理事として毎月業務が発生する

加入後何もしなくていいわけではなく、理事としての業務が毎月発生します。

月15分程度の簡単なアンケートであるため大きな負担にはなりにくいですが、月15分の時間も捻出できないほど多忙を極めている方には向かないかもしれません。

なお、アンケートの提出は「理事業務の実態を証明するためのもの」です。

アンケートの提出を怠ると社会保険の加入条件を満たせず、サービスの利用停止や社会保険の資格喪失、理事報酬が受け取れなくなる可能性がある点に注意しましょう。

iDeCoの掛金上限が下がり節税に不向きになる場合がある

みん社保に加入し厚生年金になると、iDeCoの掛金上限が会社員基準に変わります。

そのためこれまでのように積み立てができなくなり、節税効果や老後資金の形成に不都合が生じる可能性があります。

| 職業区分 | 掛金上限(月額) |

|---|---|

| フリーランス・個人事業主 (1号被保険者) | 6万8,000円 |

| 会社員 国民年金の第2号被保険者(厚生年金に加入している人) | 最大2万3,000円 ※企業年金などがある場合は、月額1万2,000円〜2万円に制限されることもあり |

元々月々6万8,000円掛けていた場合でも、国民年金法の第1号被保険者から第2号被保険者に変わると、上限が2万3,000円、もしくはそれ以下に減ってしまいます。

今後もiDeCoで月6万8,000円ずつ積み立てたいと考えている方や、iDeCoの税制優遇による節税効果を最大限活用したい方は、みん社保への加入を検討し直したほうがよいかもしれません。

加入時にまとまった現金が必要になる

みん社保加入時に会費を支払う必要があるため、まとまった現金が必要です。

また、理事報酬が発生するのは加入月の翌月からです。

初月は理事報酬がもらえないため、ある程度資金に余裕がある状態での加入をおすすめします。

なお、みん社保の会費は月額9万9,000円です。

そのうち理事報酬として5万6,000円が入金され、残った4万3,000円が保険料に充当されます。

ただし会費の金額は2年前に問い合わせた際のものであり、現在みん社保の公式サイトには記載されていません。

念のため、最新情報を確認しておくことをおすすめします。

制度に不透明さが残る

みん社保は、社会保険制度を活用した合法的なサービスです。

公式サイトでも、専属弁護士による監修や法律事務所のリーガルチェック、年金事務所での審査通過状況などが明記されています。

しかしその一方で、みん社保の仕組みや運営方法が一般的な社会保険制度とは異なり、詳細が外部からわかりづらいのも確かです。

現に、「怪しい」という声や、社会保険料削減ビジネス自体を「脱法」であると否定する意見など、仕組みについて懸念を示す記事や口コミも少なからず存在します。

利用する際は、公式情報はもちろん実際に利用した人の口コミなども参考にし、十分に納得したうえで判断すべきでしょう。

法人登記簿に氏名が掲載されるため第三者に情報が知られる

みん社保に加入するとITフリーランス協会の「非常勤理事」に就任するため、自分の氏名や住所が法人登記簿(登記事項証明書)に掲載されてしまいます。

法人登記簿とは

会社や法人の基本情報(名称・所在地・役員など)を法務局に記録し、その内容を一般に証明するための書類。誰でも取得できる。

登記簿には、住民票に記載されているとおりの住所が掲載されます。

架空の住所やバーチャルオフィスの利用、第三者名義での登記はできません。

そのため、住所や氏名を公開されるリスクは避けられないことを念頭に入れておきましょう。

住所や氏名を公開されると困るなら、理事として就任する必要のないみん社保以外のサービスを選ぶことをおすすめします。

短期間でやめると大きな恩恵が得られない可能性がある

みん社保は短期間で退会してしまうと、社会保険料削減や将来の年金受給額増加といった恩恵を十分に得られない可能性があります。

実際に保険料の削減効果を実感できるのは、ある程度の期間加入を継続した場合です。とくに厚生年金は「加入期間×報酬額」に比例して受給額が決まるため、1年だけでは効果がごくわずかにとどまります。

例えば、2025年度(令和7年度)水準で年収400万円を想定した場合、20年間みん社保を継続したケースと、1年で退会してしまったケースでは将来の年金額に以下のような差が生じます。

みん社保、20年間継続 VS 1年で退会

| ケース | 国民年金40年分 (みん社保加入前) | 厚生年金の上乗せ分 (みん社保加入後) | 年金総額(年額) |

|---|---|---|---|

| みん社保20年加入 (厚生年金20年+国民年金20年) | 831,700円 | 115,760円 | 947,460円 |

| みん社保1年加入 (厚生年金1年+国民年金39年) | 5,788円 | 837,488円 |

このように、加入期間が長くなるほど厚生年金の上乗せ分が積み上がり、最終的な受給額の差は大きくなります。短期加入では削減効果はあっても、年金面のメリットはごく小さい点に注意が必要です。

みん社保のメリットを十分に受けるなら、できるだけ長く加入する必要があることを念頭に置いておきましょう。

情報自体が少ない

情報自体が少ない点もデメリットといえるでしょう。

公式サイトはありますが、簡略的な説明だけでサービスの詳細や初期費用、入会・退会手続きなど、十分な情報が載っているとはいえません。

デメリットについても、「月15分程度の簡単な作業がある」と記載されている程度です。

結局は直接問い合わせないと詳細がわからない点も、「怪しい」「グレー」との評価につながっていると考えられます。

加入を検討している場合は疑問点をまとめておき、専属のコンサルタントに全て確認する必要があるでしょう。

みん社保利用者の体験談からわかるメリット

ここからは、みん社保を利用するメリットとデメリットを紹介します。

加入を検討している場合は、良いところだけでなくデメリットも理解したうえで加入を決めるようにしましょう。

みん社保を利用するメリットは以下のとおりです。

- 健康保険料が一律43,000円になる

- 厚生年金に切り替わることで老後の受給額が増える

- 扶養している家族の保険料が負担ゼロになる

- 会費を経費として計上できる

- 傷病手当を受けられる

- 税理士を紹介してもらえる

- 福利厚生が利用できる

- 協会が社労士や弁護士、会計事務所と提携している

- 独立前でも加入できる

このように、みん社保にはフリーランスや個人事業主の立場なら「本当に助かる」と思えるポイントが多く存在します。

そのため、独立開業へのハードルが下がったと感じる方もいるのではないでしょうか。

それぞれ見ていきましょう。

毎月支払う社会保険料が一律43,000円になる

国民健康保険料は、主に前年の所得金額や加入者の人数、年齢などによって決まり、所得が多かったり扶養家族が多かったりするとそれだけ保険料も高額になる傾向にあります。

みん社保に加入することで、フリーランスの収入に問わず健康保険・年金の支払額が一律43,000円になります。

そのため加入前に国民健康・国民年金保険料で毎月4万3,000円以上支払っていた人なら、みん社保の加入によって保険料負担を軽減できるというわけです。

2025年度の国民年金保険料は収入にかかわらず月額1万7,510円であるため、基本的には、国民健康保険料が約2万6,000円以上であればお得になるといえるでしょう。

| 所得 | 国保 | 国年 | みん社保 | 削減額 |

|---|---|---|---|---|

| 200万円 | 237,729円 | 210,120円 | 約516,000円 | 約▲68,151円 |

| 400万円 | 455,929円 | 約150,049円 | ||

| 600万円 | 674,129円 | 約368,249円 | ||

| 800万円 | 892,329円 | 約586,449円 | ||

| 1000万円以上 | 920,000円(上限額) | 約614,120円 |

【注意点】国に納めている金額が43,000円というわけではない

毎月の実質支払額は43,000円ですが、みん社保の手数料分(約18,000円前後)を引いた金額が収められます。

2025年度・東京都/協会けんぽ(本人負担分)

健康保険料

- 標準報酬月額:68,000円

- 保険料率:4.99%(本人負担分)

- 計算:68,000 × 0.0499 = 3,393円/月

厚生年金保険料

- 標準報酬月額:88,000円(厚生年金は最低が88,000円)

- 保険料率:9.15%(本人負担分)

- 計算:88,000 × 0.0915 = 8,052円/月

合計

- 健康保険 3,393円

- 厚生年金 8,052円

- 合計 11,445円/月

厚生年金に切り替わることで老後の受給額が増える

国民年金から厚生年金に切り替わることでため、老後にもらえる年金額が増加します。加入年数が長いほど年金が上積みされていくのがポイントです。

2025年度の国民年金満額(約83万1,700円)に、みん社保による厚生年金の上乗せ分を加えた場合の比較

| 加入状況 | 年金総額(年額) | 上乗せ分 |

|---|---|---|

| みん社保未加入 (国民年金のみ) | 831,700円 | 0円 |

| みん社保1年加入 | 837,488円 | +5,788円 |

| みん社保10年加入 | 889,579円 | +57,790円 |

| みん社保20年加入 | 947,459円 | +115,760円 |

| みん社保30年加入 | 1,005,338円 | +173,640円 |

みん社保に長く加入するほど、国民年金だけのケースと比べて年金受給額が着実に増えていくことがわかります。

なお、みん社保への加入によって上乗せされる分は、1年間(標準報酬月額8万8,000円)加入するごとに約5,787円ずつ増える計算です。10年で約5万7,879円、20年で11万5,749円というように、年数に応じて増加します。

扶養家族の社会保険料が負担ゼロになる

みん社保に加入すれば、扶養家族が何人いても追加の社会保険料は発生しません。

国民健康保険と国民年金では、家族一人ひとりに保険料がかかります。扶養が増えるほど、その分だけ負担も大きくなります。

例えば、専業主婦の妻と子ども2人と暮らしている場合、3人分の保険料が加算されるため、大きな負担になります。

個人事業主の社会保険料(月々・年間)

| 家族人数(本人+扶養) | 月々の社会保険料 | 年間の社会保険料 |

|---|---|---|

| 1人(本人のみ) | 約43,000円 | 約52万円 |

| 2人(本人+扶養1人) | 約66,000円 | 約79万円 |

| 3人(本人+扶養2人) | 約88,000円 | 約106万円 |

| 4人(本人+扶養3人) | 約110,000円 | 約132万円 |

同一世帯の家族がひとり増えるごとにいくら増えるのか計算した結果

東京都の標準保険料率では、国民健康保険の均等割(加入者1人ごとに必ずかかる定額部分)が66,442円(40歳未満)、国民年金保険料が210,120円です。

両方を合算すると、40歳未満の扶養配偶者1人あたり年間276,562円の負担増となります。

家族が多いほど国保+国年の負担は膨らみますが、みん社保なら家族分の保険料はゼロ。家族構成によっては年間で数十万円以上の差が生まれるのが大きなメリットです。

会費を経費として計上できる

みん社保の会費は「経費」として計上が可能であり、これによって大きな節税効果が期待できます。

みん社保の仕組みは、会費として支払った9万9,000円のうち5万6,000円を理事報酬として受け取り、差額の4万3,000円が保険料として充当されるものです。

会費は諸会費や雑費といった科目で仕分けでき、その分課税所得が減ります。

社会保険料が減少するだけではなく、税金も減少するケースがある!

以下は所得別の削減例

単身(扶養なし)

| ケース(妻+子1人) | 経費計上の節税額 (会費118.8万円×税率) | 控除減による増税額 (69.6万円×税率) | 差引き効果(年) | 評価 |

|---|---|---|---|---|

| 所得300万円(税率15%) | 約17.8万円 | 約10.4万円 | +7.4万円 | |

| 所得400万円(税率20%) | 約23.8万円 | 約13.9万円 | +9.9万円 | |

| 所得500万円(税率20%) | 約23.8万円 | 約13.9万円 | +9.9万円 | |

| 所得600万円(税率30%) | 約35.6万円 | 約20.9万円 | +14.7万円 |

妻子あり世帯(専業主婦+20歳未満)

| ケース(単身) | 経費計上の節税額 (会費118.8万円×税率) | 控除減による増税額 (27.0万円×税率) | 差引き効果(年) | 評価 |

|---|---|---|---|---|

| 所得300万円(税率15%) | 約17.8万円 | 約4.1万円 | +13.7万円 | |

| 所得400万円(税率20%) | 約23.8万円 | 約5.4万円 | +18.4万円 | |

| 所得500万円(税率20%) | 約23.8万円 | 約5.4万円 | +18.4万円 | |

| 所得600万円(税率30%) | 約35.6万円 | 約8.1万円 | +27.5万円 |

課税所得が減れば所得税や住民税などの税金も減少するため、実質的な手取りUPにつながるでしょう。

また、毎月の保険料負担も所得控除の対象になるため、通常の社会保険料控除と節税のメリットを同時に受けられます。

経費処理について迷う場合は、税理士に相談することをおすすめします。

傷病手当を受けられる

みん社保に加入することで、傷病手当を受けられるようになります。

社会保険に加入している人が病気やけがで仕事を4日以上続けて休んだときに、健康保険から支給されるお金のこと。支給額は過去の給料の約3分の2で、最長で1年6カ月もらえる。

国民健康保険には傷病手当がないため、通常フリーランスや個人事業主は受給できません。

しかしみん社保に加入すれば、標準報酬月額(8万8,000円)をもとに傷病手当が計算されるため、フリーランスや個人事業主でも傷病手当の対象者になります。

標準報酬月額(8万8,000円)÷30=標準報酬日額(2,933円)

傷病手当金(日額)=標準報酬日額(2,933円)×2/3=1,955円

このように、1日あたり1,955円支給されます。30日で5万8,650円もらえる計算です。

十分な生活費になるとはいえませんが、もしものとき、経済的なサポートがゼロではなくなるという意味では、メリットといえるでしょう。

なお、傷病手当は自動的に入金されるものではなく、自分で申請する必要があります。

利用の際はみん社保の運営事務局に問い合わせるか、社労士に相談するとよいでしょう。

税理士を紹介してもらえる

みん社保には税理士紹介サービスがあり、フリーランス専門の税理士を業界最安値で利用できます。

フリーランスや個人事業主の多くは、税金や帳簿、確定申告について十分に理解できておらず、特に青色申告や経費計上など細かい部分でミスや不安が生じがちです。

しかし自分で税理士を探して相談・依頼するとなると、心理的なハードルやコスト面の問題がつきまといます。

みん社保の税理士紹介サービスを利用すれば、自分で税理士を探す必要がなくなり、費用面の心配も解決できる可能性があるため、安心して業務に打ち込めるでしょう。

福利厚生が利用できる

みん社保加入後は運営する一般社団法人の理事になるため、その団体の福利厚生が利用できるようになります。

例えばITフリーランス協会の福利厚生には、以下のものがあります。

- 業務支援・事務代行

- コワーキングスペース優待

- オンライン講座

- イベント

- 情報提供

- 同行フリーランスとの交流支援

そのほか、有料会員になると賠償責任保険・弁護士費用保険の加入や健康診断・人間ドック割引などの特典も受けられます。

ただし、みん社保への加入でどこまでのサービスを受けられるかは、明確に記載されていません。

必ず入会時に確認するようにしましょう。

協会が社労士や弁護士、会計事務所と提携している

みん社保のサービスを提供している協会は、社労士や弁護士、会計事務所と提携しています。

一般的な社会保険とは異なり、いわゆる「制度の隙間」を利用した特殊な制度であることから、「怪しい」「グレー」などと言われることもありますが、専門家の監修やリーガルチェックを受けたうえで運営されている点を考えると、信頼性が高いといえます。

専門家が実際に関わっているため、内容の確認や疑問点の解消もスムーズに行えるでしょう。

独立前でも加入できる

みん社保には、フリーランス・個人事業主でなければ加入できません。

しかし申込みから1カ月以内に独立予定がある場合には、独立前でも加入が可能です。

独立後、慌ただしい中手続きをしなくて済む点はメリットといえるでしょう。

従業員として加入できる社保サービスもある

社会保険削減サービスの中には、「正社員」として加入できる会社もあります。

それはソロコンシェルジュです。

▼ソロコンシェルジュの毎月の負担額

会費49,500円を支払い、給与5,548円を受け取ります。実質的な負担額は43,952円です。給与は健康保険料・厚生年金を差し引いた手取り額となります。※健康保険料は年齢等により変動するため、金額がわずかに前後する場合があります。

健康診断やインフルエンザ予防接種の補助、5,000円のバースデー手当など、福利厚生も用意されています。

年間で手取りが8万円以上増えたケースもあり、加入時期が早いほど恩恵を受けやすくなります。

当サイト管理人の知人が運営しているサービスのため、運営実態が見える点も特徴です。

早く加入するほど国保の削減と将来の厚生年金の受給に対する恩恵が受けられます。

― 当サイト限定 ―

当サイト経由の紹介で、初月のサービス給与が5,000円増額されます。

申し込みページチェック欄にある【配達人生(ブログ)】を選択いただくか、備考欄に【甲斐】と記載することで初月5,000円多くもらえます。

\正社員として加入できる/

社会保険料が家族合わせて約44,000円になります

なお、協会の理事として加入するタイプのサービスも社会保険制度の範囲内で運営されています。いずれも制度上は適法ですが、説明を受けたうえで納得できるサービスを選ぶことが重要です。

記事内容に誤りがある場合やご意見がある場合は、お問い合わせフォームより連絡ください。

みん社保はどんな人だと恩恵を受けられる?口コミ傾向から徹底分析

みん社保は、以下の方におすすめです。

- 年間収入が320万円以上あり社会保険料負担が大きい人

- 家族の扶養をまとめたいフリーランスや個人事業主

- 長期的に加入できる人

上記に当てはまる場合、みん社保のメリットを最大限活用できる可能性が高まります。

しかし、加入前に自分の状況や目的に合っているかを検討することも重要です。

ここでは口コミの傾向から分析した、「みん社保がおすすめな人」を紹介します。

年間所得が320万円以上あり社会保険料負担が大きい人

前年の所得が320万円以上ある方は、みん社保に加入することで保険料負担を軽減できる可能性があります。

所得別に、国民健康・国民年金保険料のトータル金額を比べてみましょう。

| 所得 | 国民健康保険料 (月額目安) | 国民年金保険料 (月額) | 合計 |

|---|---|---|---|

| 220万円 | 約1万8,000円 | 1万7,510円 | 約3万5,510円 |

| 320万円 | 約2万7,600円 | 約4万5,110円 | |

| 420万円 | 約3万6,200円 | 約5万3,710円 |

みん社保に加入した場合の保険料は4万3,000円です。

したがって、現在の国民健康・国民年金保険料のトータル金額がそれ以下なら、損をしてしまいます。

所得が320万円以上であればお得になる可能性が高いため、加入を検討してもよいでしょう。

家族の扶養をまとめたいフリーランスや個人事業主

「扶養している家族の保険料が負担ゼロになる」でも解説したとおり、国民健康保険では扶養家族の人数が増えるほど世帯全体の保険料が高額になります。

しかし、みん社保に加入し家族を被扶養者として登録すれば、家族分の保険料負担を原則ゼロに抑えられます。

特に配偶者や子どもなど複数の家族を扶養している場合は、年間で十万円単位の節約につながるケースも少なくありません。

なお、被扶養者登録には、収入や同居状況など一定の条件があります。

事前に確認しておきましょう。

長期的に加入できる人

長期的に運用できる人は、みん社保に向いているといえるでしょう。

本記事内の「短期間でやめると大きな恩恵が得られない可能性がある」でも解説したとおり、みん社保のメリットの多くは、長期的に運用してはじめて受けられるものであるためです。

反対に、数カ月だけ加入してやめてしまう可能性があるなら、メリットを活かしきれないうえ切り替えの手間がかかるためやめておいたほうがよいでしょう。

また、多忙で月15分程度のアンケートが提出できなくなるおそれがあるときも、慎重な判断をおすすめします。

口コミから見えてくるみん社保のリスク

みん社保に加入した場合、以下のようなリスクが考えられます。

- 法規制がかかることでサービス自体が終了する可能性がある

- 税務署や年金事務所とトラブルになるおそれがある

必ずしもこのような事態になるとは言い切れませんが、可能性があることは念頭に置いておくべきでしょう。

法規制がかかることでサービス自体が終了する可能性がある

将来法規制がかかり、サービス自体が終了するおそれがあります。

本来、社会保険と厚生年金は会社員向けの制度です。

「フリーランスや個人事業主が社会保険や厚生年金に加入するのは、本来の趣旨から逸脱している」と行政が判断すれば、適用除外や指導が入ることも考えられます。

実際、将来的に規制される可能性があることを懸念する声も上がっています。

今後も当たり前に続いていく制度とは言い切れないため、公式の情報や行政の動きを定期的に確認し、継続が難しいなら代替案を検討しておく必要があるでしょう。

税務署や年金事務所とトラブルになるおそれがある

現在、みん社保への加入が原因で税務署や年金事務所と深刻なトラブルになったという事例は見当たりませんが、追加申告や指導を受ける可能性はあります。

実態の確認や理事としての活動内容のヒアリングなど、すでに問い合わせを受けたケースも実際にあるようです。

行政が求めているのは「実態に即した加入」です。

月15分程度のアンケートを「理事として所属している実態がある」といえるかどうかは微妙なところであり、今後法改正や社会保険制度の厳格化によって規制され、トラブルになる可能性はゼロではないでしょう。

みん社保に関するよくある質問

ここからは、みん社保に関するよくある質問を紹介します。

副業や複数収入がある場合でも利用できますか?

副業や複数の収入源がある場合でも、フリーランス・個人事業主としての収入があるなら利用可能です。

ただし前年の所得が320万円未満、もしくは毎月の国民健康保険料が2万7,000円未満の場合は、加入しても金銭的なメリットが出にくいため注意が必要です。

マイクロ法人化と比較してどちらがお得ですか?

みん社保とマイクロ法人化は「扶養家族の保険料がかからない」「社会保険料の最適化ができる」などの共通点がありますが、どちらがお得かは人それぞれです。

自分のケースでどちらがお得か知りたい場合は税理士に相談し、具体的にシミュレーションしてもらうのがよいでしょう。

なお、みん社保・マイクロ法人化は以下のような方におすすめです。

| みん社保がおすすめな人 | マイクロ法人化がおすすめな人 |

|---|---|

| ・保険料を定額にしたい人 ・手軽に社会保険に切り替えたい人 ・はじめて社会保険に加入する人 ・安心して相談できる環境がほしい人 | ・節税や経費計上の自由度を最大化したい人 ・役員報酬を調整して社会保険料を最小化したい人 ・法人格を持ち社会的信用を高めたい人 ・事業拡大や承継を考えている人 |

途中で退会できますか?また、退会する際に注意すべきことはありますか?

みん社保は途中で退会可能ですが、公式サイトには手続き方法についての記載がありません。

解約の際は電話(03-6692-2017)や公式サイト上で問い合わせ、詳細を確認する必要があります。

また、退会後は市区町村役場で国民健康保険・国民年金への切り替え手続きが必須です。

健康保険・年金ともに、退会後14日以内に手続きしなければならない点に注意しましょう。

法律や制度に違反してないの?

みん社保は社会保険制度のルールに則って運用されており、法律や制度に違反しているわけではありません。

今後の法改正や行政の方針によってサービス内容が変わる可能性はありますが、現状で「違法」とされることはありません。

実際、社労士や弁護士の監修やリーガルチェックを受けながら運営されているサービスであり、厚生年金・協会けんぽの制度に正式に加入できる制度です。

まとめ

みん社保の口コミやあり得るトラブルについて解説しました。

みん社保はフリーランスや個人事業主でも社会保険に加入し、保険料の削減や保障の充実を実現できる一方で、理事としての業務が発生したり加入時にまとまった現金が必要になったりといったデメリットがあります。

また、今後法規制によってサービスが終了する可能性もゼロではないため、リスクを理解したうえで加入を検討することをおすすめします。

従業員として加入できる社保サービスもある

社会保険削減サービスの中には、「正社員」として加入できる会社もあります。

それはソロコンシェルジュです。

▼ソロコンシェルジュの毎月の負担額

会費49,500円を支払い、給与5,548円を受け取ります。実質的な負担額は43,952円です。給与は健康保険料・厚生年金を差し引いた手取り額となります。※健康保険料は年齢等により変動するため、金額がわずかに前後する場合があります。

健康診断やインフルエンザ予防接種の補助、5,000円のバースデー手当など、福利厚生も用意されています。

年間で手取りが8万円以上増えたケースもあり、加入時期が早いほど恩恵を受けやすくなります。

当サイト管理人の知人が運営しているサービスのため、運営実態が見える点も特徴です。

早く加入するほど国保の削減と将来の厚生年金の受給に対する恩恵が受けられます。

― 当サイト限定 ―

当サイト経由の紹介で、初月のサービス給与が5,000円増額されます。

申し込みページチェック欄にある【配達人生(ブログ)】を選択いただくか、備考欄に【甲斐】と記載することで初月5,000円多くもらえます。

\正社員として加入できる/

社会保険料が家族合わせて約44,000円になります

なお、協会の理事として加入するタイプのサービスも社会保険制度の範囲内で運営されています。いずれも制度上は適法ですが、説明を受けたうえで納得できるサービスを選ぶことが重要です。

記事内容に誤りがある場合やご意見がある場合は、お問い合わせフォームより連絡ください。

コメント