「国民健康保険料が高すぎて、働いても手元にお金が残らない……」と悩んでいませんか?

ソロコンシェルジュは、個人事業主が運営会社の社員として雇用されるサービスです。会社員と同じ社会保険に加入することで、保険料負担を劇的に軽減できます。

しかし、「違法行為では?」と疑念を持つ方もいるでしょう。

結論から言えば、ソロ・コンシェルジュのサービスは、現在の法律に基づいて運営されている正当な仕組みです。

本記事では、ソロ・コンシェルジュが違法ではない根拠と、よくある誤解を深掘りしました。利用前に知っておくべき注意点もあわせて解説します。

従業員として加入できる社保サービスもある

社会保険削減サービスの中には、「正社員」として加入できる会社もあります。

それはソロコンシェルジュです。

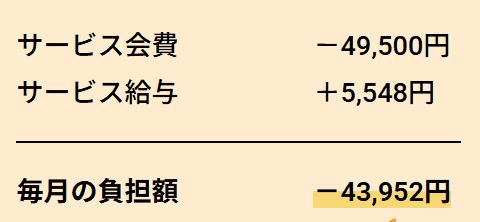

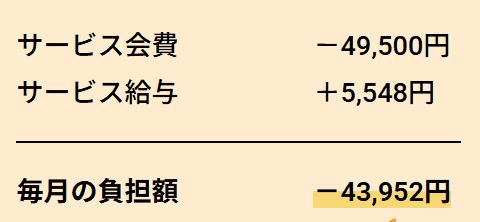

▼ソロコンシェルジュの毎月の負担額

会費49,500円を支払い、給与5,548円を受け取ります。実質的な負担額は43,952円です。給与は健康保険料・厚生年金を差し引いた手取り額となります。※健康保険料は年齢等により変動するため、金額がわずかに前後する場合があります。

健康診断やインフルエンザ予防接種の補助、5,000円のバースデー手当など、福利厚生も用意されています。

年間で手取りが8万円以上増えたケースもあり、加入時期が早いほど恩恵を受けやすくなります。

当サイト管理人の知人が運営しているサービスのため、運営実態が見える点も特徴です。

早く加入するほど国保の削減と将来の厚生年金の受給に対する恩恵が受けられます。

― 当サイト(税理士紹介ベスト)限定 ―

当サイト経由の紹介で、初月のサービス給与が5,000円増額されます。

申し込みのチェック欄に【配達人生(ブログ)】を選択いただくか、【甲斐】または【税理士紹介ベスト】と記載してください。

\正社員として加入できる/

▶関連記事:「ソロコンシェルジュ」の口コミ・評判は?メリット・デメリットを徹底解説

なお、協会の理事として加入するタイプのサービスも社会保険制度の範囲内で運営されています。いずれも制度上は適法ですが、説明を受けたうえで納得できるサービスを選ぶことが重要です。

記事内容に誤りがある場合やご意見がある場合は、お問い合わせフォームより連絡ください。

ソロ・コンシェルジュが違法ではない2つの理由

ソロ・コンシェルジュのサービスに対し、「そのサービスは違法じゃないの?」と疑いを持つ人は多いようです。

しかし、ソロ・コンシェルジュは、違法ではなく、法に則って個人事業主の方も社会保険に加入できる仕組みです。

ソロ・コンシェルジュが違法でない理由は以下の2つです。

それぞれを詳しく説明します。

1.社員として実務(労働)と給与が発生しているから

ソロ・コンシェルジュは厚生年金保険法に則った正当な被保険者資格の取得プロセスを踏んでいます。

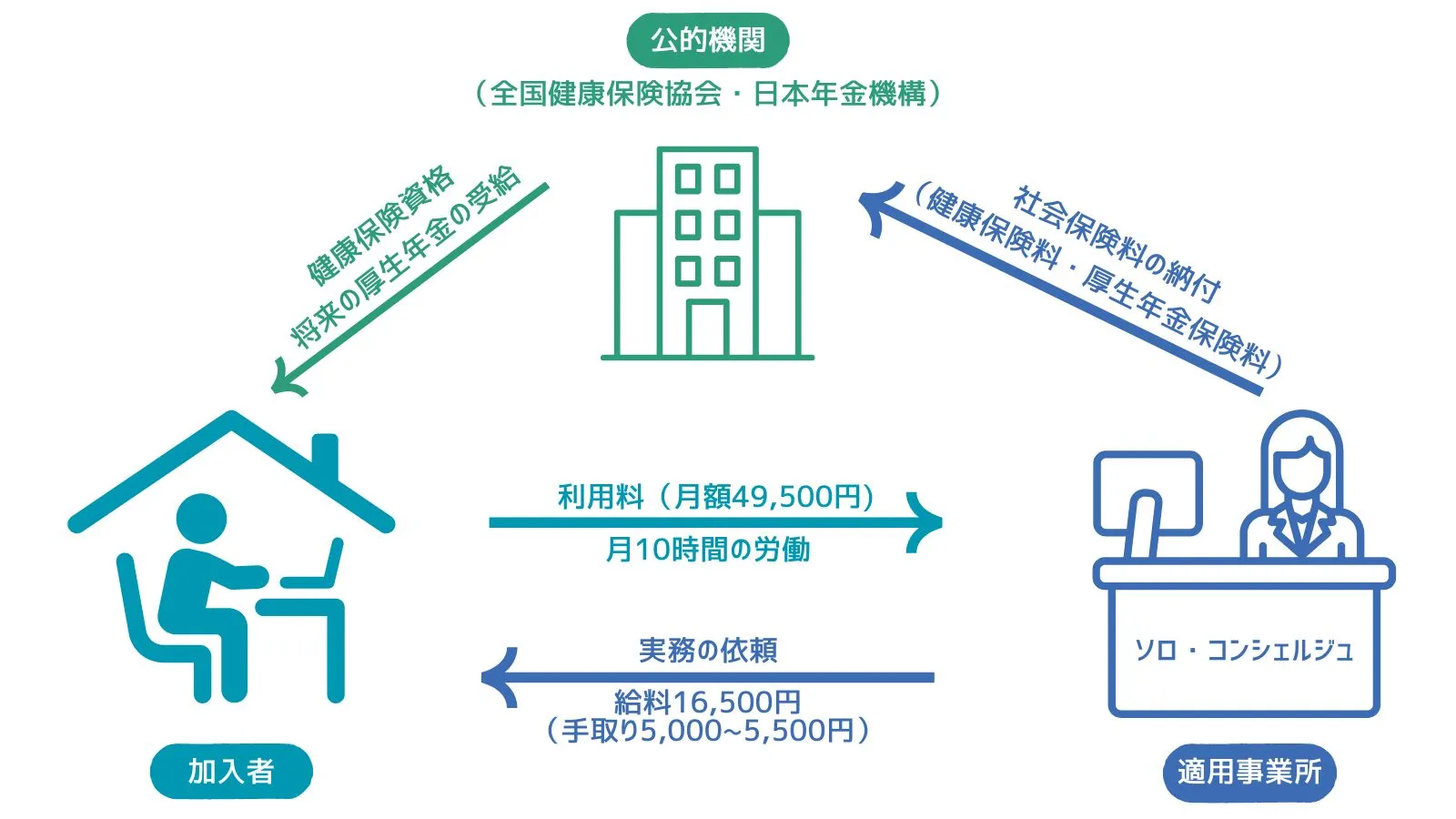

サービスの全体像は以下の図をご覧ください。

加入者の実質負担額は月額44,000円です。

- すべての法人事業所と、常時従業員5人以上雇用している個人事業所は適用事業所として、健康保険・厚生年金の加入が義務付けられています。

- 適用事業所に使用される人はすべて被保険者になります。

つまり、ソロ・コンシェルジュの加入者は、制度の趣旨にのっとった正当な社会保険の対象者といえます。

2.個人事業主と会社員の兼務は、個人の権利だから

個人事業主がソロ・コンシェルジュ社員を兼務することは、憲法で保障された「職業選択の自由」に基づいた正当な権利です。

副業・兼業を希望する人は年々増えています。

厚生労働省は「認める方向とすることが適当である」としています。

- 副業・兼業の自由

勤務時間外に他の業務に従事することは労働者の自由です。 - 二重就業の一般性

日中は自営業、夜間や週末は他社で社員として社会保険に加入する働き方は、現行の法制度上、何ら制限はありません。

参考:厚生労働省「副業・兼業の促進に関するガイドライン」

― 従業員で加入できる『ソロコンシェルジュ』 ―

当サイト経由の紹介で、初月のサービス給与が5,000円増額されます。

リンク先の問い合わせフォームで『配達人生(ブログ)』にチェックを入れていただくか、【甲斐】または【税理士紹介ベスト】と記載してください。

\正社員として加入できる/

ソロ・コンシェルジュに対する、よくある3つの疑問

ソロ・コンシェルジュが違法ではないかと疑念を持つ方は、このような疑問を持っています。

ひとつずつ詳しく見ていきましょう。

1.わずか「月10時間の労働」で社員になれるのか?

労働時間が少なくても、社員になることは可能です。

社員の定義(勤務時間や条件)は、法律で一律に決まっていません。各会社が自由に設定可能です。

ソロ・コンシェルジュは「月10時間労働」を社員の条件としています。

この規定を満たせば、社会保険への加入は正当に認められます。

主な業務は、運営会社から指定されたテーマの情報収集やリサーチ業務です。

これらは実際に運営会社の事業に役立てられる、実効性のある仕事として定義されています。

つまり、短時間であっても労働の実態が明確に存在します。

ソロ・コンシェルジュを通じた社会保険加入は、現行法に則った正当な手続きです。

2.本業所得を合算しなくていいのか?

社会保険料を計算する際、個人事業で得た利益(所得)を合わせる必要はありません。

社会保険の制度では、会社から受け取る給料と、個人事業で稼いだ事業所得は、切り離して考えます。

そのため、個人事業でどれほど大きな利益が出ていても、それは社会保険料の金額には一切影響しません。

収入を合算しなければならないのは、複数の会社から給与を受け取っている場合に限られます。

つまり、ソロ・コンシェルジュ以外に別の会社に勤務していなければ、ここでの給料だけで保険料が決まる仕組みです。

これは決してグレーな手法ではなく、現在の法制度にのっとった正当な取り扱いです。

このルールがあるので、本業の稼ぎに関わらず、保険料を一定の低水準に保つことが可能になっています。

3.一般的な会社員とかけ離れた働き方は問題ないのか?

会社との契約に基づいて働いていれば社員として認められますので、問題ありません。

現代では、出社の有無や長時間の拘束が社員の必須条件とは限りません。

リモートワークやフレックスタイム制が普及したことで、労働時間や場所を柔軟に調整する雇用形態は一般的になりました。

大切なのは、「会社が決めたルール通りに働いているか」という点です。

たとえ短時間であっても、会社からの指示に従って仕事をし、それに対する給料を受け取っている以上、法律上の「労働者」であることに変わりはありません。

ソロ・コンシェルジュは、こうした今の社会保険制度の仕組みを正しく活用しています。

そのため、従来の会社員像とは違っていても、法に則った加入方法ですので安心してください。

他社の類似サービスとソロ・コンシェルジュの違い

社会保険料の負担軽減を目的としたサービスは他にもありますが、他にはない、ソロ・コンシェルジュならではの特徴があります。

ひとつずつ詳しく見ていきましょう。

理事ではなく社員として契約する

ソロ・コンシェルジュが他社と決定的に違うのは、形だけの役員ではなく、社員として雇用契約を結ぶ点です。

理事型(役員型)サービスの多くは、アンケート回答などの軽微な作業に対して役員報酬を支払う形をとります。

しかし本来、法人の理事は経営責任を担う重い立場であり、数分で終わる作業だけで報酬を得ることは、実態の証明という観点でリスクが残ります。

ソロ・コンシェルジュと加入者の間にあるのは、具体的な業務を伴う雇用契約です。

リサーチ業務などの実際の労働に対して給与が支払われるプロセスは、一般的な会社員と同じ正当な契約関係です。

客観的な労働の実態があるため、年金事務所などの第三者に対しても、その正当性を明確に示すことができます。

個人のプライバシーが守られる

ソロ・コンシェルジュは役員登記の必要がないため、個人の氏名や住所などのプライバシーを完全に守ることができます。

他のサービスは理事(役員)として社会保険に加入するものがほとんどです。

その場合、法務局の登記簿に氏名と住所が記載されます。

登記簿は誰でも閲覧できる公的な情報です。

そのため、個人情報の流出や、周囲に状況を知られてしまうリスクを完全に拭い去ることはできません。

一方で、ソロ・コンシェルジュは運営会社との雇用契約を結ぶ形をとります。

これは一般的な会社員が就職するのと同じ仕組みであり、役員として登記されることは一切ありません。

住所や氏名が公的な名簿に載って公開される心配がなく、プライバシーが守られます。

個人情報を公にさらしたくない方や加入を人に知られたくない方にとっても、安心して利用できる仕組みとなっています。

福利厚生と各種手当が充実している

ソロ・コンシェルジュは、単に社会保険に入るためだけの仕組みではなく、社員としての手厚い福利厚生を受けられるのが大きな特徴です。

他社のサービスの多くは、加入を維持するための事務手数料が発生するだけで、利用者への直接的な還元制度はほとんどありません。

一方、ソロ・コンシェルジュは社員としての雇用契約を結ぶため、一般的な会社と同じように、健康管理のサポートや手当を受け取ることができるのです。

具体的なサポートとして、以下のような制度が整っています。

- 健康診断・予防接種補助

健康診断(上限5,000円)やワクチン接種(3,000円)の補助があり、個人事業主が後回しにしがちな健康管理を支えます。 - 誕生日手当

年に一度、誕生月に5,000円の手当が支給されます。 - 紹介手当

知人を紹介すると、1人につき毎月5,000円が継続して給与に上乗せされます。

こうした細やかな制度があることも、長期的に安心して利用し続けられる大きな理由の一つといえます。

ソロ・コンシェルジュに加入する際のデメリットと注意点

メリットだけでなく、ご自身の事業環境に与える影響を正しく理解しておくことが重要です。

加入を検討する際には以下の点を確認して下さい。

それぞれを慎重に見ていきましょう。

資産運用制度への影響

ソロ・コンシェルジュに加入して社会保険(厚生年金)に加入すると、公的年金の種別が「第1号被保険者(個人事業主)」から「第2号被保険者(会社員)」へと変わります。

これにより、以下の制度に影響が出ます。

- 国民年金基金・付加年金

加入資格がなくなるため、脱退手続きが必要です。 - iDeCo(個人型確定拠出年金)

第2号被保険者になることで、掛金の上限額が「月額6.8万円」から「月額2.3万円」に減少します。 - 小規模企業共済

加入自体は継続可能ですが、新規加入や増額を検討している場合は制限がかかる可能性があるため、事前の確認をしておきましょう。

税金面での変動リスク

社会保険料の支払額が減ることは大きなメリットですが、確定申告時の「社会保険料控除」の額が減ります。

控除額が減れば、その分だけ課税対象となる所得が増えるため、結果として所得税や住民税が増加する可能性があります。

保険料の削減分がそのまま手残りの増加に直結するわけではなく、税金とのバランスを含めたシミュレーションが必要です。

運用の手間

サービスを利用する上で、以下のような実務的な手間が発生します。

- 月額利用料の支払い

毎月、運営会社へサービス利用料を振り込む必要があります。 - 業務報告

指定されたリサーチ業務を行い、期限までにレポートを提出する必要があります。

法改正のリスク

社会保険のルールは常に変化しており、このような手法は、将来的に規制されるリスクが極めて高いといえます。

かつては、月額報酬を低く抑え、年1回の賞与を極端に高く設定する手法が横行していました。

当時は、賞与にかかる社会保険料の負担が月額給与よりも低かったためです。

しかし、平成27年の法改正により、賞与からも月額給与と同等の保険料が差し引かれるようになりました。

この改正によって、不自然な報酬設定による節税手法は事実上封じられました。

また、近年は政治家による一般社団法人の役員名義を利用した「国保逃れ」が社会問題となりました。

こうした動きに対し、行政や世論の監視の目は非常に厳しくなっています。

実態のない名義貸しの手法は、将来的に強い規制を受けるリスクが極めて高いといえます。

だからこそ、ソロ・コンシェルジュの月10時間の実労働が重要です。

適正な給与支給という証拠を積み上げることが、長期的なリスク回避の鍵となります。

ソロ・コンシェルジュへの加入メリットが最大化される人の条件

個人事業主としての活動を継続しながら、社会保険(健康保険・厚生年金)に加入するメリットの大きさは、人によって差があります。

月額4.4万円のコストを上回る恩恵を受けられる人の条件は以下の通りです。

高所得で保険料の負担が重い人

国民健康保険は、前年の所得に連動して保険料が算出され、所得が高いほど負担は重くなります。

自治体によりますが、所得が500万円前後を超えると、国民年金と合わせた支払額が月額5〜7万円を超えるケースが多くなります。

ソロ・コンシェルジュを利用した場合、実質負担額は約4.4万円に固定されます。

国民健康保険料と国民年金保険料の合計で月7万円支払っている人なら、月2.6万円、年間31.2万円の手残りが増えます。

ビジネスが成長し所得がさらに増えても、ソロ・コンシェルジュ側の社会保険料は給与16,500円を基準とした等級で固定されるため、所得上昇に伴う保険料増の心配がなくなります。

扶養家族が多く、国民健康保険料が高い人

扶養家族がいる方は、ソロ・コンシェルジュの活用を検討すべき人といえます。

社会保険特有の扶養という仕組みを活用することで、家族全体の保険料を大きく減らせるからです。

国民健康保険には扶養という概念がなく、収入が少なくても人数によって保険料が加算されます。

一方、ソロ・コンシェルジュで加入する社会保険であれば、条件を満たす配偶者や子供を何人扶養に入れても、一定の保険料で家族全員がカバーされます。

例えば、専業主婦の妻と子供2人がいる世帯では、国民健康保険のままでは家族全員分の保険料が重くのしかかります。

これを社会保険の扶養に切り替えるだけで、配偶者分の国民年金保険料を含め、家族分の支払いが実質ゼロになり、世帯全体で年間数十万円単位の節約が可能になります。

扶養家族が多い人ほど、ソロ・コンシェルジュに加入することで得られるメリットは大きくなります。

実際にどのくらい削減できるかは、公式サイトの「無料シミュレーション」から確認してください。

厚生年金で老後の年金額を増やしたい人

国民年金に加えて厚生年金に加入するので、将来受け取れる年金額が増えます。

具体的な金額を見ていきましょう。

2025年の国民年金の満額は年額831,700円です。(40年間納付した場合)

そこに上乗せされる厚生年金を加えると、年金受給額は以下のように変わります。

| 加入状況 | 年金総額(年額) | 上乗せ分(年額) |

|---|---|---|

| 国民年金のみ | 831,700円 | 0円 |

| ソロ・コンシェルジュに1年間加入 | 837,488円 | +5,788円 |

| ソロ・コンシェルジュに10年間加入 | 889,580円 | +57,880円 |

| ソロ・コンシェルジュに20年間加入 | 947,460円 | +115,760円 |

| ソロ・コンシェルジュに30年間加入 | 1,005,340円 | +173,640円 |

※厚生年金の上乗せ額は、標準報酬月額を88,000円と仮定して計算しています。

厚生年金の加入期間が長くなるほど、将来受け取る年金額が着実に増えていきます。

月々支払う保険料の削減だけでなく、長期的に将来の生活へ備えて受け取る年金額を増やしたい人は、ソロ・コンシェルジュの加入に大きなメリットを感じるでしょう。

法人化の手間をかけずに社会保険に入りたい人

自分で法人を設立して、社会保険・厚生年金に加入することも可能です。

ただし、この場合は

- 法人設立時の初期費用

- 毎年の決算・申告業務

- 利益に関わらず法人住民税の税負担

- 会計・税務を管理するための事務負担(または税理士への顧問料)

など、継続的なコストや実務対応が発生します。

一方、ソロ・コンシェルジュはあくまで運営会社との雇用契約に基づく仕組みであるため、利用者自身が法人を維持・管理する必要はありません。

法人運営に伴うコストや事務作業を避けつつ、社会保険に加入したい方にとっては、手間の少ない選択肢です。

あえて加入せず「国民健康保険」のままが良い人の条件

ソロ・コンシェルジュのサービスは、すべての人にメリットがあるわけではありません。

以下に当てはまる場合、国民健康保険を維持した方が賢明です。

ご自身の状況をよく確認して、慎重に入会を検討してください。

所得が一定水準以下(目安300万円以下)

所得が低い場合、国民健康保険には保険料が安くなる減免措置があります。

国民健康保険料と国民年金保険料の合計額が月額4.4万円を下回るなら、ソロ・コンシェルジュを利用すると逆に支出が増えてしまいますので、ご注意ください。

保険料を削減できるかどうかは、公式サイトの「無料シミュレーション」から確認可能です。

自分の法人を自由に運営したい

自分で会社を持ち、役員報酬の額や経費の使い方をすべて自分で決めたい人にはソロコンシェルジュは向いていません。

外部の雇用スキームを利用するよりも、自社で役員報酬や経費、退職金積立を自由にコントロールする方が、長期的には柔軟な節税対策が可能になることもあります。

会社設立にかかる費用や事務作業の手間を考慮した上でじっくり検討することをおすすめします。

既に配偶者の扶養に入っている

現在、家族の社会保険の扶養に入っていて保険料負担がゼロの方は、加入することで逆に月4.4万円の負担が発生します。

将来の自分の年金額を増やしたいという目的がある場合や、扶養の収入制限(年収130万円)を気にせず本業を拡大したいといった今後の展望がある場合を除き、現状維持が最も合理的です。

まとめ

ソロ・コンシェルジュは、実態を伴う雇用契約に基づき、社会保険(健康保険・厚生年金)へ加入する仕組みです。

単なる社会保険加入を目的とした形式的なサービスではありません。

憲法や社会保険関係法令に則った適切な運用により、以下のメリットを享受できます。

- 国民健康保険料の負担軽減

- 将来の年金受給額の増額

一方で、この仕組みがすべての人に最適とは限りません。

現在の保険料、扶養家族の有無、将来設計によって経済的メリットは大きく変わります。

大切なのは「怪しい」といった断片的な情報で判断しないことです。

雇用契約の実態と制度を正しく理解し、自身の状況に照らして判断してください。

本記事の基準を参考に、ご自身が納得のいく将来設計を描いていただければ幸いです。

従業員として加入できる社保サービスもある

社会保険削減サービスの中には、「正社員」として加入できる会社もあります。

それはソロコンシェルジュです。

▼ソロコンシェルジュの毎月の負担額

会費49,500円を支払い、給与5,548円を受け取ります。実質的な負担額は43,952円です。給与は健康保険料・厚生年金を差し引いた手取り額となります。※健康保険料は年齢等により変動するため、金額がわずかに前後する場合があります。

健康診断やインフルエンザ予防接種の補助、5,000円のバースデー手当など、福利厚生も用意されています。

年間で手取りが8万円以上増えたケースもあり、加入時期が早いほど恩恵を受けやすくなります。

当サイト管理人の知人が運営しているサービスのため、運営実態が見える点も特徴です。

早く加入するほど国保の削減と将来の厚生年金の受給に対する恩恵が受けられます。

― 当サイト(税理士紹介ベスト)限定 ―

当サイト経由の紹介で、初月のサービス給与が5,000円増額されます。

申し込みのチェック欄に【配達人生(ブログ)】を選択いただくか、【甲斐】または【税理士紹介ベスト】と記載してください。

\正社員として加入できる/

▶関連記事:「ソロコンシェルジュ」の口コミ・評判は?メリット・デメリットを徹底解説

なお、協会の理事として加入するタイプのサービスも社会保険制度の範囲内で運営されています。いずれも制度上は適法ですが、説明を受けたうえで納得できるサービスを選ぶことが重要です。

記事内容に誤りがある場合やご意見がある場合は、お問い合わせフォームより連絡ください。

優良の税理士事務所や社労士事務所を紹介しています。また、税金や社会保険に関する有益な情報を発信しているのでご参考ください。

コメント