「ソロ・コンシェルジュ」は、個人事業主の身分を維持したまま社会保険(健康保険・厚生年金)に加入し、手取り額の最大化と将来の年金増額を同時に実現できるサービスです。

運営会社の社会保険(健康保険・厚生年金)に加入することで、所得額に左右されず保険料を一定に抑えながら、会社員と同水準の手厚い保障を確保できる仕組みが整っています。

この記事を読むことで、年間数十万円単位の固定費削減と老後の備えを両立させる具体的な方法が明確になります。一方で、この仕組みを知らないままだと、稼げば稼ぐほど膨らむ社会保険料を払い続け、将来の受給額でも大きな差が生まれるリスクがあります。

「本当にそんな都合の良い話があるの?」と疑う気持ちも自然ですが、まずは利用者のリアルな評判を確認し、手取りを増やすための判断材料として冷静に検討してみてください。

従業員として加入できる社保サービスもある

社会保険削減サービスの中には、「正社員」として加入できる会社もあります。

それはソロコンシェルジュです。

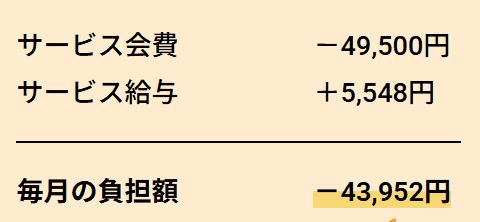

▼ソロコンシェルジュの毎月の負担額

会費49,500円を支払い、給与5,548円を受け取ります。実質的な負担額は43,952円です。給与は健康保険料・厚生年金を差し引いた手取り額となります。※健康保険料は年齢等により変動するため、金額がわずかに前後する場合があります。

健康診断やインフルエンザ予防接種の補助、5,000円のバースデー手当など、福利厚生も用意されています。

年間で手取りが8万円以上増えたケースもあり、加入時期が早いほど恩恵を受けやすくなります。

当サイト管理人の知人が運営しているサービスのため、運営実態が見える点も特徴です。

早く加入するほど国保の削減と将来の厚生年金の受給に対する恩恵が受けられます。

― 当サイト(税理士紹介ベスト)限定 ―

当サイト経由の紹介で、初月のサービス給与が5,000円増額されます。

申し込みのチェック欄に【配達人生(ブログ)】を選択いただくか、【甲斐】または【税理士紹介ベスト】と記載してください。

\正社員として加入できる/

▶関連記事:「ソロコンシェルジュ」の口コミ・評判は?メリット・デメリットを徹底解説

なお、協会の理事として加入するタイプのサービスも社会保険制度の範囲内で運営されています。いずれも制度上は適法ですが、説明を受けたうえで納得できるサービスを選ぶことが重要です。

記事内容に誤りがある場合やご意見がある場合は、お問い合わせフォームより連絡ください。

「ソロコンシェルジュ」はどんなサービス?

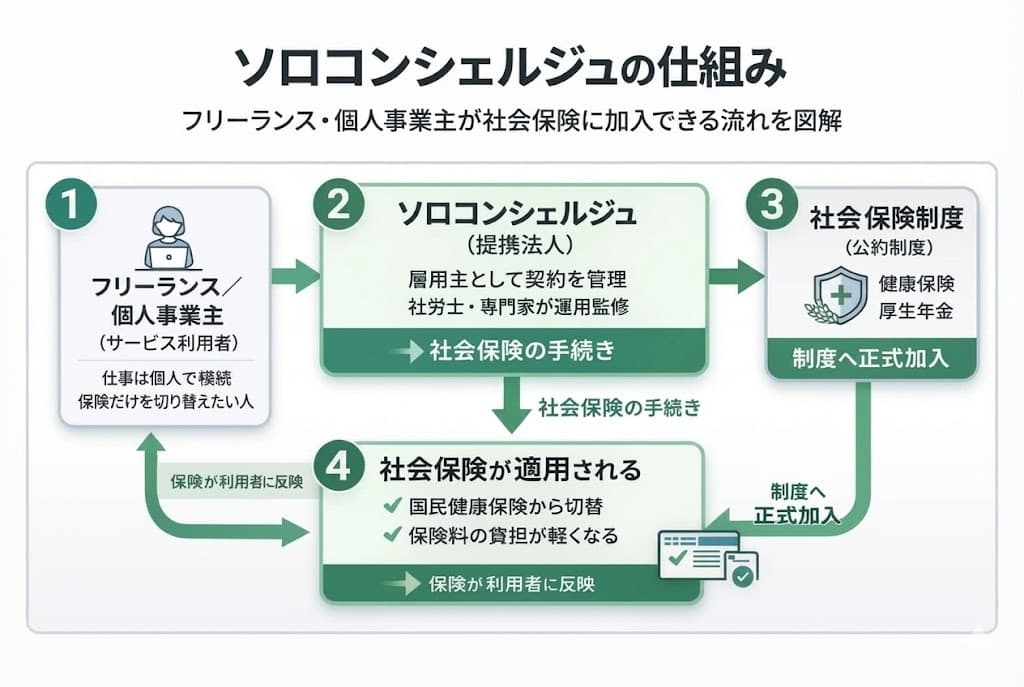

「ソロコンシェルジュ」とは、フリーランスや個人事業主の方が、現在の働き方を大きく変えることなく「健康保険」と「厚生年金」に加入できるサービスです。

通常、フリーランスや個人事業主は「国民健康保険」と「国民年金」に加入しますが、ソロコンシェルジュを利用すると、「健康保険+厚生年金」に切り替えられます。

| 項目 | ソロコンシェルジュ加入前 | ソロコンシェルジュ加入後 |

|---|---|---|

| 加入する保険の種類 | 国民健康保険+国民年金 | 健康保険+厚生年金 |

| 保険料の決定方法 | 前年の所得に応じて変動 | 月額約44,000円で固定 |

| 家族の保険料 | 人数に応じて発生 | 0円 |

フリーランスや個人事業主でも健康保険・厚生年金に加入できる理由は、ソロコンシェルジュに加入すると、その運営会社の「従業員(正社員)」として扱われるためです。

本来、健康保険と厚生年金は会社に雇用されている人が加入できる制度です。

しかしフリーランスや個人事業主として活動を続けながら運営会社の正社員になることで、健康保険・厚生年金への加入資格を得られます。

これまで高額な国民健康保険料に悩んでいたり、将来もらえる年金額を増やしたいと考えたりしていた人にとって、保険料の負担を抑えつつより手厚い保障を得られる新しい選択肢です。

他社サービスとの大きな違いは「正社員として加入できること」と「労働の実態があること」

チャンネル登録者数138万人以上の税理士YouTuber「脱・税理士スガワラくん」の動画で、社会保険削減サービスについて以下のように話していました。

- 国民健康保険料が高すぎる背景から生まれた

- 年間90万円以上削減できるケースもある

- レポート1枚の業務はおすすめしない

- 一方、労働実態があれば問題ない

- 現状では違法ではないので自己責任で検討すべし

脱・税理士スガワラくんも指摘していたように「労働実態」があるかどうかが、サービスの最も重要なポイントです。

その点、ソロコンシェルジュでは、正社員として加入でき、コンテンツ制作のための月10時間のリサーチ業務があります。

よく対比されるマイクロ法人には、以下のようなコストや手間が発生します。

- 設立費用や税金、税理士報酬

- 決算申告などのバックオフィス業務

- 社会保険の手続きなどの雑務

法人化する明確なメリットがない場合は、これらの負担がなく本業に集中できるソロコンシェルジュへの加入がおすすめです。

ソロコンシェルジュに関するリアルな声|悪い口コミ・評判

ソロコンシェルジュは、多くのフリーランスや個人事業主にとって魅力的なサービスです。

しかし、実際に利用している方や加入を検討している方からは、「もっとこうしてほしい」という要望や、適法なのかを心配する声も上がっています。

ここでは、公式サイトや運営者が実施したアンケートなどで見られた悪い口コミを紹介します。

悪い口コミ・評判1:月々の業務報告が完了しているか自分で確認できない

まずは、月々の業務報告が完了しているかを自分で確認できないことについての口コミです。

自身で記録しておけば良いのですが、月々の報告が、完了しているか、まだなのか確認出来ると助かる。

ソロコンシェルジュでは、従業員としての労働実態を証明するために、毎月10時間程度の情報収集やリサーチ活動を行い、その内容を報告する義務があります。

この業務報告はLINE経由で行われますが、提出後に「提出済み」であることがわかるようなステータス管理機能がなく、不安に感じる方がいるようです。

もちろん、自分で手帳やカレンダーなどに記録しておけば済む話ではありますが、多忙で記録が漏れてしまうこともあるため、システム上で簡単に確認できるとより安心して利用できるでしょう。

この点は、今後のサービス改善が期待されるポイントといえます。

悪い口コミ・評判2:支払い方法に柔軟さがほしい

続いては、毎月の会費の支払い方法に関する改善要望です。

クレカ払いができると良いかも

毎月の会費振り込みを自動引き落としも選択できるようにしてほしい

現在、ソロコンシェルジュの会費の支払い方法は銀行振込のみです。

そのため、利用者からは上記のような声が上がっています。

毎月決まった日に手動で振込手続きを行うのは、多忙なフリーランスや個人事業主にとっては手間であり、忘れてしまうリスクもあります。

クレジットカード払いに対応できればポイントが貯まり、自動引き落としなら支払い漏れを防げるため、より便利になるのは間違いありません。

ただし、支払い方法に対する要望については運営側も認識しており、現在改善を検討中とのことです。

今後の対応に期待しましょう。

悪い口コミ・評判3:法律的に大丈夫なのか

最後は、ソロコンシェルジュの加入者が入会前に抱いていた印象です。

多くの方が、法律的に問題ない制度かどうかを心配していました。

正直に、違法ではないかと心配でした。

法律上のルールで大丈夫か

法的に問題はないか不安だった。

ソロコンシェルジュに限らず、社会保険料削減サービスを検討する人なら誰もが一度は不安に思うのではないでしょうか。

結論から言うと、ソロコンシェルジュの仕組みは現在の日本の法律に違反していません。

運営会社は利用者を正社員として雇用して給与を支払い、それに基づいて健康保険・厚生年金に加入するという、形式的にも実態としても合法な手続きを踏んでいます。

とはいえ、こうした不安を感じるのは当然のことです。

ソロコンシェルジュでは、契約前に無料相談の機会が設けられています。

専門のスタッフが仕組みについて丁寧に説明してくれるため、少しでも疑問や不安があるときは、契約前に納得いくまで質問することが重要です。

ソロコンシェルジュに関するリアルな声|良い口コミ・評判

サービスの改善点や法的な懸念がある一方で、ソロコンシェルジュに加入したことで将来への不安が減った、保険料の負担が軽くなったといった喜びの声も数多く上がっています。

特に、これまで高額の保険料や将来への漠然とした不安を抱えていたフリーランス・個人事業主の方にとって、大きな安心材料となっているようです。

ここからは、公式サイトや運営者が実施したアンケートで見られた良い口コミ・評判を紹介します。

良い口コミ・評判1:大切な家族を守れる制度に入れた

まずは、大切な家族を守れる制度に入れたことを喜ぶ声です。

最初は正直、うさんくさいと思っていました(笑)

でも、ちゃんと説明を聞いたら理にかなっているし、何より「大切な家族を守れる制度に入れた」ことが大きかったです。神奈川県・フリーカメラマン(42歳男性)

この方は、最初こそ怪しさを感じていましたが、内容を理解したことで認識が変わったようです。

国民健康保険には、扶養という概念がありません。

そのため、結婚して配偶者ができたり子どもが生まれたりすると、その人数分だけ保険料の負担が増えてしまいます。

しかしソロコンシェルジュに加入して健康保険に切り替えれば、一定の条件を満たす家族を被扶養者に加えられ、追加の保険料負担なしで健康保険の保障を受けられます。

家族が多い人ほど、保険料の負担軽減効果を感じられるでしょう。

国民健康保険の場合と健康保険に切り替えて家族を扶養に加えた場合とで、保険料にどのような違いが出るかは、本記事内の「家族の保険料負担をなくせる」で詳しく解説します。

良い口コミ・評判2:将来への不安が減った

続いては、毎月の保険料負担が固定されることによって将来の不安が軽減したという声です。

SNSで知って半信半疑で相談。

保険料が毎月44,000円に固定+健康診断補助つきで、即決しました!

将来への不安が減り、独立してよかったと思えるように。福岡県・イラストレーター(34歳女性)

国民健康保険料は前年の所得に応じて決まるため、「今年は収入が多かったから、来年の保険料が上がるかもしれない…」という不安がつきまといます。

しかしソロコンシェルジュに加入すれば、健康保険・厚生年金あわせて実質的な負担額が月約44,000円に固定されます。

そのため毎年の所得の増減を気にすることなく、安定して資金計画を立てられるようになるはずです。

さらに、加入する年金が国民年金から厚生年金に切り替わることで、将来受け取れる年金額が上乗せされます。

具体的な上乗せ額については、本記事内の「将来の年金受給額が増える」を参考にしてください。

保険料の固定と年金の増額は、多くのフリーランス・個人事業主の将来への経済的な不安を和らげるでしょう。

良い口コミ・評判3:保険料負担が軽くなり、子どもも扶養に加えられた

こちらは、夫婦で個人事業を営んでいる方の口コミです。

夫婦で個人事業をしていましたが、保険料負担が軽くなり、子どもも扶養に入れました!

家族の将来まで見据えた備えができて本当に安心しています。大阪府在住・ご夫婦(40代)

フリーランスや個人事業主は、家族一人ひとりが国民健康保険と国民年金に加入する必要があります。

例えば夫婦と子ども1人の3人家族の場合、3人分の国民健康保険料と夫婦2人分の国民年金保険料を支払わなければならず、所得によっては負担が非常に大きくなるでしょう。

しかし、この口コミのように夫婦のうちどちらかがソロコンシェルジュに加入すれば、配偶者と子どもを追加の保険料負担なしで扶養に加えられます。(収入などの一定の要件を満たす必要あり)

家族がいる方であれば、特にお得に利用できるサービスです。

良い口コミ・評判4:保険料を減らして事業に集中できるようにするのはあり

続いては、単なる節約術ではなく、事業を成長させるための戦略として捉えている方の声です。

特に起業初期など資金に余裕がない段階で高額な保険料を支払うのは大変なため、こういったサービスを利用してなるべく保険料を減らして、事業に全力で集中できるようにするのはありだと思います。

起業初期は、売上が安定していなくても国民健康保険料を支払い続ける必要があります。

それは資金繰りを圧迫するだけでなく、「なんとか保険料を稼がなければ」という精神的なプレッシャーにもなります。

ソロコンシェルジュに加入し毎月の保険料負担を軽減できれば、その分事業に必要な機材を購入したりスキルアップのために自己投資に回したりなど、より前向きなことにお金と時間を使えるようになるでしょう。

良い口コミ・評判5:仕事へのモチベーションが高まった

最後は、保険料の負担が一定になったことで、仕事へのモチベーションが向上したという口コミです。

負担が売上に関係なく一定なので安心。さらに売上を上げようとモチベーションが高まりました

国民健康保険料は、所得が上がれば上がるほど高くなります。

これはつまり、「がんばって稼いでも、その分保険料として持っていかれてしまう」ことを意味し、人によっては事業拡大への意欲を削がれる一因にもなり得ます。

しかしソロコンシェルジュに加入すれば、保険料負担は所得にかかわらず一定です。

所得が増えても保険料が一定であるため、収入向上への意欲を維持しやすい仕組みといえるでしょう。

従業員として加入できる社保サービスもある

社会保険削減サービスの中には、「正社員」として加入できる会社もあります。

それはソロコンシェルジュです。

▼ソロコンシェルジュの毎月の負担額

会費49,500円を支払い、給与5,548円を受け取ります。実質的な負担額は43,952円です。給与は健康保険料・厚生年金を差し引いた手取り額となります。※健康保険料は年齢等により変動するため、金額がわずかに前後する場合があります。

健康診断やインフルエンザ予防接種の補助、5,000円のバースデー手当など、福利厚生も用意されています。

年間で手取りが8万円以上増えたケースもあり、加入時期が早いほど恩恵を受けやすくなります。

当サイト管理人の知人が運営しているサービスのため、運営実態が見える点も特徴です。

早く加入するほど国保の削減と将来の厚生年金の受給に対する恩恵が受けられます。

― 当サイト(税理士紹介ベスト)限定 ―

当サイト経由の紹介で、初月のサービス給与が5,000円増額されます。

申し込みのチェック欄に【配達人生(ブログ)】を選択いただくか、【甲斐】または【税理士紹介ベスト】と記載してください。

\正社員として加入できる/

▶関連記事:「ソロコンシェルジュ」の口コミ・評判は?メリット・デメリットを徹底解説

なお、協会の理事として加入するタイプのサービスも社会保険制度の範囲内で運営されています。いずれも制度上は適法ですが、説明を受けたうえで納得できるサービスを選ぶことが重要です。

記事内容に誤りがある場合やご意見がある場合は、お問い合わせフォームより連絡ください。

ソロコンシェルジュを利用するデメリット

多くのメリットがある一方で、ソロコンシェルジュには以下のようなデメリットも存在します。

特に、iDeCoや小規模企業共済といった、ほかの節税・資産形成制度との兼ね合いは重要なポイントです。

後悔しないためにも、良い面だけでなくデメリットもしっかり把握したうえで選択することが大切です。

ここからは、ソロコンシェルジュの利用を検討する際に知っておくべきデメリットを一つひとつ見ていきましょう。

他社よりも会費がやや高め

ソロコンシェルジュの月額負担額は、ほかの社会保険料削減サービスと比較するとやや高めの設定になっています。

| サービス名 | 月額負担額 |

|---|---|

| ソロコンシェルジュ | 43,952円 |

| みん社保 | 43,000円 |

| 社保の窓口 | 40,000円 |

| トク社保 | 38,500円 |

ソロコンシェルジュの会費が高めになるのは、従業員型のサービスであるためです。

従業員型の社会保険削減サービスは、従業員として雇用契約を結ぶ際、協会理事型にはない以下の手続きコストがかかります。

- 給与計算

- 源泉徴収

- 年末調整

- 賃金台帳や出勤簿の作成

- 契約更新や退職時の手続き

しかしその分、法令順守や税務・労務リスクへの備えも徹底され、行政からの照会や調査への対応体制も整っています。

単に保険料を下げるだけでなく、実務と法的リスクの両面を踏まえた運用が行われている点は大きな強みです。価格は高くても、それに見合う安心感と付加価値が備わっているといえるでしょう。

加入してもお得にならないケースもある

ソロコンシェルジュに加入しても、すべての方が保険料を削減できるとは限りません。

ソロコンシェルジュの負担額は月約40,000円です。

もし現在支払っている国民健康保険・国民年金保険料の合計額がそれよりも大幅に少ない場合は、ソロコンシェルジュに加入することでかえって支出が増えてしまうことがあります。

健康保険に切り替えることでお得になるかどうかは、公式サイトの無料シミュレーションで確認することをおすすめします。

毎月10時間は業務のために時間を確保する必要がある

ソロコンシェルジュ加入後は、労働実態を確保するため毎月10時間の業務を行う必要があります。

業務内容は、在宅でできるリサーチやアンケートへの回答といった誰でも簡単に取り組めるものであり、厳しいノルマや監視はありません。

しかし本業が忙しく、毎月10時間の捻出すら難しい方にとっては業務が負担に感じられる可能性があります。

ご自身のワークスタイルと照らし合わせ、無理なく時間を確保できるかどうかを事前に考えておくことが大切です。

支払い方法が銀行振込のみ

地味ながら、人によってはデメリットに感じる可能性があるのが、会費の支払い方法です。

ソロコンシェルジュの会費の支払い方法は、現在銀行振り込みのみです。

クレジットカードや口座からの自動引き落としには対応していません。

普段から支払いをクレジットカードに集約してポイントを貯めている方や、毎月の振込手続きを手間に感じる方にとっては、不便に感じられるかもしれません。

とはいえ、振込みは月に一度だけであるため、ほとんどの方にとっては大きな問題にはならないでしょう。

また、本記事内の「悪い口コミ・評判2:支払い方法に柔軟さがほしい」でも解説したとおり、現在改善が検討されているようです。

支払い方法がネックになっている方は、こまめに情報をチェックすることをおすすめします。

iDeCoの掛金の上限が小さくなる

老後資金の準備としてiDeCoを活用している方は、国民年金から厚生年金に切り替わることで掛金の上限が下がる点に注意が必要です。

iDeCoの掛金の上限額は、加入者の区分によって異なります。

ソロコンシェルジュに加入すると、第1号被保険者から第2号被保険者に変わり、iDeCoに拠出できる掛金の上限額が以下のように大きく下がってしまいます。

- 加入前(第1号被保険者):68,000円

- 加入後(第2号被保険者):23,000円

その差は月45,000円、年間では54万円にもなります。

これまで毎月上限に近い掛金を積み立てていた場合、健康保険・厚生年金への加入によって掛金の上限が引き下げられることで、結果的に所得控除額が減少します。

その分、所得税や住民税の負担が増えるデメリットが生じる点を認識しておきましょう。

ただし、保険料の削減額が税負担の増加を上回るときは、手取りが増えるケースもあります。

ご自身の資産形成プランと照らし合わせ、厚生年金への加入とiDeCoの掛金上限のどちらを優先するかを検討する必要があります。

加入すると小規模企業共済に加入できなくなる

多くのフリーランス・個人事業主が活用する節税・退職金制度に「小規模企業共済」がありますが、ソロコンシェルジュに入会することで新規加入ができなくなります。

個人事業主や小規模な法人の役員が、事業の廃止や退職に備えて資金を積み立てる制度。掛金が全額所得控除の対象になるため、節税効果が期待できる。

小規模企業共済に加入できなくなる理由は、ソロコンシェルジュへの入会によって第1号被保険者から第2号被保険者に変わり、共済の加入資格を失うためです。

ただし、すでに小規模企業共済に加入している場合は、ソロコンシェルジュ入会後も共済契約を継続できます。

これから小規模企業共済への加入を検討している方は、ソロコンシェルジュに申し込む前に、まず共済への加入手続きを済ませておくことをおすすめします。

ソロコンシェルジュを利用するメリット

ソロコンシェルジュを利用するメリットは以下のとおりです。

このように、ソロコンシェルジュには保険料が安くなるだけでなく、フリーランスや個人事業主の生活を多方面から支える多くのメリットがあります。

特に、従業員として加入するソロコンシェルジュには、ほかのサービスとは異なる強みがあります。

ここからは、それぞれのメリットについて詳しく見ていきましょう。

保険料を大幅に削減できる可能性がある

ソロコンシェルジュを利用するメリットのひとつは、高額になりがちな国民健康保険・国民年金の保険料負担を大幅に軽減できる可能性がある点です。

国民健康保険料は前年の所得や家族の人数に応じて決まりますが、ソロコンシェルジュに加入した場合、健康保険・厚生年金の保険料は月約44,000円で固定されます。

現在支払っている国民健康保険・国民年金保険料の合計額が44,000円を超えている方であれば、ソロコンシェルジュに切り替えることで毎月の保険料を削減できます。

具体的には、2025年度の国民年金保険料が月額17,510円であるため、国民健康保険料が26,490円を超えているならソロコンシェルジュに切り替えたほうがお得になるということです。

では実際に、ソロコンシェルジュへの加入でどの程度保険料負担が軽減されるのでしょうか。

前年の所得が500万円・45歳のフリーランス(東京都在住)の例

| ソロコンシェルジュ加入時の削減例(家族構成別) | ||||

|---|---|---|---|---|

| 家族構成 | 加入前(国民健康保険+国民年金) | 加入後(健康保険・厚生年金) | 月々の削減額 | 年間の削減額 |

| 単身 | 75,102円 | 43,952円 | 31,150円 | 373,800円 |

| 既婚 (配偶者を扶養) | 99,591円 | 55,639円 | 667,668円 | |

| 既婚 (配偶者・子ども1人を扶養) | 105,128円 | 61,176円 | 734,112円 | |

上記のシミュレーションからもわかるように、扶養家族がいる方ほど、削減できる金額は大きくなります。

ただし、前年の所得がそれほど多くない場合など、加入することでかえって負担が増えることもあります。

本当に保険料を削減できるかどうかは、公式サイトの「無料シミュレーション」から確認可能です。

事前にチェックしておきましょう。

家族の保険料負担をなくせる

ソロコンシェルジュに加入すると、これまでかかっていた家族の分の保険料負担がなくなり、世帯全体の支出を大幅に削減できる可能性があります。

国民健康保険には、会社員が加入する健康保険とは違い、「扶養」という概念がありません。

配偶者や子どもがいる場合、家族一人ひとりが被保険者となりそれぞれに保険料がかかるため、家族が増えるほど保険料負担は重くなります。

しかし健康保険に切り替えれば、年収130万円未満など一定の条件を満たす家族を「被扶養者」にでき、追加の保険料を支払うことなく健康保険の保障を受けられます。

実際に、ソロコンシェルジュに加入したことでどの程度負担を軽減できたかを見てみましょう。

| 加入前の保険料負担額(月額) | 加入後の保険料負担額(月額) | 削減額(月々) | 削減額(年間) | |

|---|---|---|---|---|

| フリーランス美容師・Aさん(37歳) 妻・娘の3人家族 | 82,040円 | 43,952円 | 38,088円 | 457,056円 |

| フリーランスSE・Bさん(29歳) 妻・息子の3人家族 | 103,040円 | 59,088円 | 709,056円 |

どちらのケースも、健康保険に切り替えることで保険料が明らかに安くなっています。

このように、世帯全体の保険料負担を大きく減らせる可能性があるため、家族を養っている方は加入を検討してみるとよいでしょう。

将来の年金受給額が増える

保険料の削減だけでなく、将来の生活への備えを手厚くできるのも、ソロコンシェルジュの大きなメリットです。

基礎となる国民年金に厚生年金が上乗せされて支給されるため、国民年金から厚生年金に切り替えることで将来受け取る金額を増やせる可能性があります。

2025年の国民年金の満額は年額831,700円です。(40年間納付した場合)

そこに上乗せされる厚生年金を加えると、年金受給額は以下のように変わります。

| 加入期間 | 年金総額(年額) | 上乗せ分(年額) |

|---|---|---|

| 国民年金のみ | 831,700円 | 0円 |

| 1年間加入 | 837,488円 | +5,788円 |

| 10年間加入 | 889,579円 | +57,879円 |

| 20年間加入 | 947,459円 | +115,759円 |

| 30年間加入 | 1,005,338円 | +173,638円 |

このように、厚生年金の加入期間が長くなるほど、将来受け取る年金額が着実に増えていくことがわかります。

長期で加入すれば、より安定した老後への備えとなるでしょう。

業務実態があるから安心!年金事務所から問題視されにくい

ソロコンシェルジュの大きな特徴であり、ほかの類似サービスと比較するうえで非常に重要なポイントになるのが、年金事務所から問題視されにくい仕組みです。

社会保険料削減サービスには、一般社団法人の理事に就任する形態のものが多く存在します。

この「協会理事型」の場合、月に10〜15分程度のアンケートが義務付けられているのが一般的ですが、「理事としての活動実態が伴わない」と年金事務所が判断すれば、健康保険・厚生年金への加入資格が認められない可能性があります。

ソロコンシェルジュが問題視されにくい理由は、理事ではなく運営会社の従業員として雇用契約を結び、毎月10時間以上の情報収集やリサーチ活動といった具体的な業務を行う点です。

もちろん、加入者自身が定められた業務をきちんとこなす必要はありますが、労働の実態が不透明になりがちな協会理事型と比べて加入資格を否認されるリスクは低いと考えられます。

法人登記簿に名前が載らない

プライバシーの観点から見逃せないメリットとして、法人登記簿(登記事項証明書)に自分の名前が載らない点が挙げられます。

一般社団法人の理事に就任する形態のサービスの場合、理事の名前が法人登記簿に記載されます。

法人登記簿は、法務局で手数料を支払えば誰でも取得できる書類です。

ほとんどの人は法人登記簿を取得する機会もなく、それを悪用しようと考えることもないでしょう。しかし、自分の名前が不特定多数の人に知られる可能性があるという状況に、不安を感じる方も少なくありません。

その点、理事ではなく従業員として加入する形態のソロコンシェルジュは、登記簿に名前が載ることがないためプライバシーの観点から安心です。

充実した福利厚生が受けられる

保険料の節約だけでなく、フリーランスの生活を支える独自の福利厚生が充実している点もソロコンシェルジュの魅力です。

具体的には、健康保険組合(協会けんぽ)が提供する任意福利厚生に加えて、以下のような福利厚生が用意されています。

- 健康診断の補助:上限5,000円

- ワクチン接種補助:3,000円

- お誕生日手当:5,000円

- お友達紹介制度:1人紹介につき毎月5,000円

特に、健康診断の補助は大きなポイントです。

負担額を大きく減らせるチャンスとして、お友達紹介制度も見逃せません。

友人・知人を1人紹介すると、毎月5,000円が支給されます。

この制度の優秀なところは、一度きりではなく毎月継続して支給される点です。

例えば2人紹介すれば毎月10,000円、4人紹介すれば20,000円です。

紹介すればするほど毎月の給与に手当が上乗せされるため、実質的な負担額を下げられます。

さらに、紹介した友人・知人にも、初回のみですが5,000円の手当が支給されます。

もし周りに保険料で悩んでいるフリーランス仲間がいるなら、この制度を活用しない手はないでしょう。

業務が簡単でシンプル

ソロコンシェルジュに入会すると、従業員として月10時間の業務を行う必要があります。

しかし、その内容は非常にシンプルで、本業の合間に無理なくこなせるよう設計されています。

主な業務は、在宅でできるリサーチやアンケートへの回答です。

| リサーチ業務 | フリーランスや個人事業主が興味を持ちやすいテーマ(「経費にできるもの」「確定申告の方法」など)について情報を集め、要点をまとめる。 |

| アンケートへの回答 | 運営から不定期で送られてくるアンケートに回答する業務。自分の経験や意見が、新しいコンテンツづくりへのヒントになることも。 |

特別なスキルや経験、資格などは不要でノルマも一切ありません。

また、フレックス制度なので好きな時間に取り組めます。

誰でも簡単に続けられるハードルの低さが、多くのフリーランスに選ばれている理由のひとつです。

会費を経費として計上できる

ソロコンシェルジュ加入後は、毎月支払う会費を事業の経費として計上できるようになります。

ソロコンシェルジュでは、会員向けに税務・社会保険のコンサルティングを実施しており、事業所得と関連性のある根拠が用意されているためです。

ソロコンシェルジュのお金の流れは以下のとおりです。

- 会費として毎月49,500円支払う

- 給与として毎月5,548円が支払われる

- 差額の43,952円が健康保険・厚生年金の保険料として充当される

まず、最初に支払う49,500円を経費として計上できます。

経費が増えれば課税対象になる所得が減るため、結果的に所得税や住民税の節税につながります。

受け取った給与は「給与所得」として課税対象になりますが、年間の収入が給与所得控除に満たないため税額への影響はありません。

さらに、納めた健康保険・厚生年金保険料は全額が社会保険料控除の対象になり、所得から差し引かれます。

ただし、具体的な仕訳や確定申告の方法についてはご自身の状況によって異なるため、税理士に相談して確認するのがおすすめです。

傷病手当金の受給対象になる

フリーランスや個人事業主には、病気やけがで働けなくなったときの収入保障がありません。

会社員であれば当たり前に存在する傷病手当金の制度が、国民健康保険には原則として存在しないためです。

この「もしも」の不安を解消できるのが、ソロコンシェルジュに加入する大きなメリットです。

健康保険に加入している人が、病気やけがで仕事を4日以上続けて休んだ場合に、収入の一部が健康保険から最長1年6カ月の間支給される制度。

ソロコンシェルジュに加入すると健康保険の被保険者になり、傷病手当金の受給資格を取得します。

支給額の計算基準となる標準報酬月額は88,000円に設定されているため、万が一のときには以下の金額が受け取れます。

- 1日あたりの支給額:1,956円

- 30日間の支給額:58,680円

この金額だけで生活費をすべて賄うのは難しいでしょう。

しかし重要なのは、万が一のときにも収入がゼロにならないことです。

治療に専念している間も一定の収入が確保できる安心感は、精神的なプレッシャーを和らげてくれるでしょう。

なお、傷病手当金はご自身で申請手続きが必要です。

利用を検討する際は、ソロコンシェルジュの運営事務局に問い合わせるとよいでしょう。

ローンやクレジットカードの審査で有利になる可能性がある

フリーランスや個人事業主は、会社員に比べて収入が不安定と見なされがちであり、住宅ローンやクレジットカードの審査で不利になることがあります。

しかし、ソロコンシェルジュに加入し運営会社の「正社員」という肩書きを得ると、審査の際にプラスに働く可能性があります。

金融機関は、「正社員」という肩書きから「継続的に安定した収入がある」と判断しやすくなるためです。

もちろん、審査では収入や過去の信用情報などさまざまな要素を総合的に判断されるため、正社員になったからといって必ず審査に通るというわけではありません。

しかし、これまでフリーランスだからという理由で審査に不安を感じていた方にとって、社会的な信用を高める手段として有効といえるでしょう。

従業員として加入できる社保サービスもある

社会保険削減サービスの中には、「正社員」として加入できる会社もあります。

それはソロコンシェルジュです。

▼ソロコンシェルジュの毎月の負担額

会費49,500円を支払い、給与5,548円を受け取ります。実質的な負担額は43,952円です。給与は健康保険料・厚生年金を差し引いた手取り額となります。※健康保険料は年齢等により変動するため、金額がわずかに前後する場合があります。

健康診断やインフルエンザ予防接種の補助、5,000円のバースデー手当など、福利厚生も用意されています。

年間で手取りが8万円以上増えたケースもあり、加入時期が早いほど恩恵を受けやすくなります。

当サイト管理人の知人が運営しているサービスのため、運営実態が見える点も特徴です。

早く加入するほど国保の削減と将来の厚生年金の受給に対する恩恵が受けられます。

― 当サイト(税理士紹介ベスト)限定 ―

当サイト経由の紹介で、初月のサービス給与が5,000円増額されます。

申し込みのチェック欄に【配達人生(ブログ)】を選択いただくか、【甲斐】または【税理士紹介ベスト】と記載してください。

\正社員として加入できる/

▶関連記事:「ソロコンシェルジュ」の口コミ・評判は?メリット・デメリットを徹底解説

なお、協会の理事として加入するタイプのサービスも社会保険制度の範囲内で運営されています。いずれも制度上は適法ですが、説明を受けたうえで納得できるサービスを選ぶことが重要です。

記事内容に誤りがある場合やご意見がある場合は、お問い合わせフォームより連絡ください。

ソロコンシェルジュにはどんなリスクがある?

ソロコンシェルジュには多くのメリットがある一方で、その仕組み上、無視できないリスクも存在します。

加入を検討する際は、以下のリスクがあることを十分に理解しておく必要があります。

あくまでも可能性の話であり、必ずしもこのようになるとは限りませんが、念頭に置いておくべきでしょう。

法改正や行政解釈の変更によってサービス自体が成り立たなくなる

ソロコンシェルジュのサービスモデルは、現行の法律や行政解釈を前提に成り立っています。

そのため、将来これらの前提が変更された場合、サービスが存続できなくなる可能性はゼロではありません。

例えば、以下のようなケースが考えられます。

- 健康保険・厚生年金の加入要件に関する法律が改正される

- 短時間労働者の健康保険・厚生年金加入に関する行政解釈が、より厳格になる

このような変更が行われた場合、ソロコンシェルジュの仕組み自体が成り立たなくなり、サービスが終了するリスクがあります。

つまり、国民健康保険・国民年金に切り替えなければならなくなるということです。

ソロコンシェルジュも、「法改正があった場合は弊社からの退職により社会保険は脱退し、国民健康保険・国民年金に再加入するのみ」と説明しています。

ただし法改正が行われた場合にはソロコンシェルジュから都度アナウンスがあるため、突然サービスが終了する心配はありません。

「従業員」としての労働実態を指摘される

ソロコンシェルジュの利用者は運営会社と雇用契約を結び、毎月10時間の情報収集やリサーチ業務を担う従業員になります。

しかしこの業務が労働の実態を伴わない形式的なものに過ぎないと年金事務所などに判断された場合、健康保険・厚生年金の加入資格が取り消されるリスクもゼロではありません。

もっとも、これはあくまでも理論上のリスクです。

現時点(2025年10月)で、ソロコンシェルジュの利用者が実際に加入資格を取り消されたという公的な報告は確認できません。

とはいえ、このようなサービスを利用するうえで、構造上のリスクが存在することは理解しておいたほうがよいでしょう。

ソロコンシェルジュの利用をおすすめする人

では、どのような方がソロコンシェルジュの利用に向いているのでしょうか?

以下のいずれかに該当する方は、ソロコンシェルジュへの加入を検討してみてください。

ソロコンシェルジュは、目先のコストだけでなく将来の安心や制度の安全性を重視するフリーランス・個人事業主に最適なサービスです。

特に、所得が高く扶養家族がいる方ほど国民健康保険料との差額が大きくなるため、保険料削減のメリットを最大限受けられるでしょう。

もちろん上記に当てはまらない方でも、厚生年金や傷病手当金といった手厚い保障に魅力を感じるなら、加入を検討する価値は十分あります。

それでは順番に見ていきましょう。

国民健康保険料の負担が大きい人

国民健康保険料が高額で、手取りが思ったように増えない方はソロコンシェルジュへの加入を検討してみてはいかがでしょうか。

ソロコンシェルジュに加入すると月々の負担が固定されるため、どれだけ所得が増えても高額の保険料に悩まされることはありません。

では、具体的にどの程度の所得からメリットが生まれるのでしょうか。

所得別の保険料負担を比較してみましょう。

| 所得 | 国民健康保険料 (月額) | 国民年金保険料 (月額) | 合計 | ソロコンシェルジュの費用 | ソロコンシェルジュとの差額 |

|---|---|---|---|---|---|

| 200万円 | 28,600円 | 35,020円 (本人+配偶者の2人分) | 63,620円 | 約44,000円 | +19,668円 |

| 300万円 | 38,900円 | 73,920円 | +29,968円 | ||

| 400万円 | 49,200円 | 84,220円 | +40,268円 | ||

| 500万円 | 59,500円 | 94,520円 | +50,568円 |

表からわかるように、所得300万円あたりを境にソロコンシェルジュに加入したほうが有利になり、所得が高くなるほどその削減効果は劇的に大きくなります。

ただし、これはあくまでも一例です。

ご自身の正確な国民健康保険料と比べて、月々の合計額が43,952円を上回るようであれば、ソロコンシェルジュへの加入で家計を大きく改善できる可能性があります。

扶養家族がいる人

扶養家族がいる場合、ソロコンシェルジュに加入することで家計全体の保険料負担を改善できる可能性があります。

国民健康保険は家族の人数に応じて保険料が増えるのに対し、健康保険には「扶養」制度があり、一定の条件を満たす家族は追加保険料なしで加入できるためです。

特に、2025年10月からは配偶者を除く19歳以上23歳未満の家族について、収入基準が150万円未満に緩和されました。

アルバイトなどで収入が増える年代の子どもがいる家庭でも、扶養を維持しやすくなります。

家族を扶養に加えるためには、健康保険組合による認定が必要です。

認定の基準は複数ありますが、特に重要なのが以下の収入基準です。

| 対象者の区分 | 年間収入の基準 |

|---|---|

| 19歳以上23歳未満の方(配偶者以外) | 150万円未満 |

| 60歳未満の方(上記以外) | 130万円未満 |

| 60歳以上・障害厚生年金を受給できる程度の障がい者 | 180万円未満 |

このほか、被保険者によって生計が維持されていることや3親等内の親族であることなどの条件もあります。

扶養家族が多いほど、ソロコンシェルジュに加入することで家計全体の保険料負担を大きく削減できる可能性があります。

加入を検討している方は、ご自身の家族が条件に当てはまるかどうかを一度確認してみるとよいでしょう。

参考元:被扶養者とは?|全国健康保険協会

将来の年金を増やしたい人

老後の生活設計に不安を感じている方は、ソロコンシェルジュへの加入を検討することをおすすめします。

フリーランスや個人事業主は、原則として国民年金にのみ加入します。

保険料を40年間満額納付した場合でも、将来受け取れる年金額は年間831,700円です。(2025年度の満額)

一方、会社員は国民年金に加えて厚生年金にも加入しており、より手厚い年金を受け取れます。

日本の公的年金制度はよく「2階建て」に例えられますが、これは全国民共通の国民年金(1階)と会社員などが加入する厚生年金(2階)を指します。

ソロコンシェルジュに入会すると、フリーランスや個人事業主でありながら、厚生年金にも加入できるようになり、将来の年金受給額を増やすことが可能です。

なお、厚生年金の受給額は、加入期間とその間の給与(標準報酬月額)に応じて決まります。

そのため、できるだけ長く加入し続けることが将来の安心につながります。

反対に、短期間で退会した場合は期待したほどの年金額の上乗せ効果は得られない可能性があることを理解しておきましょう。

実際に年金の受給額がどの程度増加するかは、本記事内の「将来の年金受給額が増える」を参考にしてください。

参考元:老齢基礎年金の受給要件・支給開始時期・年金額|日本年金機構

法人化せず健康保険・厚生年金に加入したい人

通常、フリーランスや個人事業主が健康保険・厚生年金に加入するには、事業を法人化し自身がその会社の役員になる必要があります。

しかし、法人化には以下のような手間やコストが伴います。

- 会社の設立登記にかかる費用(定款認証・登録免許税など)

- 赤字でも発生する法人住民税などの維持コスト

- 複雑な会計処理や税務申告の手間

- 司法書士・税理士など専門家への報酬

ソロコンシェルジュは、こうした法人化の手間やコストをかけずに、フリーランス・個人事業主が健康保険・厚生年金に加入できるサービスです。

法人化に伴う事務的な負担やコストを避けつつ、扶養制度や年金の上乗せといった恩恵を受けたいと考えている方に適した選択肢といえるでしょう。

社会的に信用度を上げたい人

本記事内の「ローンやクレジットカードの審査で有利になる可能性がある」で解説したように、ソロコンシェルジュへの加入は社会的な信用度を高める効果が期待できます。

特に、以下のような将来のライフプランを具体的に考えている方は、加入を検討してみてください。

- 将来住宅ローンを組んでマイホームを購入したいと考えている

- 事業用の車両購入などで自動車ローンの利用を検討している

- 子どもの進学に備え、教育ローンの利用を視野に入れている

フリーランスや個人事業主という働き方は自由度が高い一方で、こうした人生の大きな節目で必要となるローン審査では、会社員に比べて不利になることも少なくありません。

「現在の働き方は継続しながら、将来に備えて社会的な信用度を高めておきたい」と考えている方にうってつけのサービスです。

ソロコンシェルジュに関するよくある質問

ここからは、ソロコンシェルジュに関するよくある質問を紹介します。

本当に適法ですか?

はい。適法です。

ソロコンシェルジュは、日本年金機構や協会けんぽ、社労士、弁護士に確認済みのサービスであり、公式サイトでも以下のように案内されています。

Q 税務署や年金事務所に怪しまれませんか?

A 法律に則った運用ですので、ご安心ください。

フリーランスでも本当に正社員になれるのですか?

はい。なれます。

ただし、一般的な正社員とは少し異なります。

ソロコンシェルジュは、利用者が運営会社と雇用契約を結び、その会社の正社員として健康保険・厚生年金に加入する仕組みです。

フリーランス・個人事業主として個人の事業はそのまま継続しつつ、形式上は運営会社の正社員にもなる、という2つの顔をもつイメージです。

一般的な会社員のように毎日決まった時間に出社したり、上司の指示で働いたりするわけではない点を理解しておきましょう。

ネットのみのやりとりだから不安。本当に大丈夫ですか?

ネット完結型のサービスだからといって、不安に思う必要はありません。

ソロコンシェルジュは、申込みから業務報告まですべての手続きがオンラインで行われます。

対面でのやりとりがないため、「本当に実態があるのだろうか」と心配になるかもしれません。

しかしソロコンシェルジュのサービスは、年金事務所にも確認済みの適法なスキームで運営されており、実際に多くのフリーランスや個人事業主が利用しています。

また、やりとりは基本的にLINEやメール中心ですが、電話での問い合わせ窓口も用意されています。

文字だけのやりとりでは解決しない疑問や、直接声を聞いて確認したいことがある場合は電話で相談するとよいでしょう。

もし不安な点があれば、まずは無料相談を利用して、不安や疑問を直接ぶつけてみることをおすすめします。

納得できるまで質問し、不安を解消してから加入しましょう。

ソロコンシェルジュのサービス概要

ソロコンシェルジュの公式サイトに記載されているサービス概要は以下のとおりです。

| サービス名 | ソロ・コンシェルジュ |

| サービス開始 | 2022年4月 |

| 所在地 | 東京都港区浜松町2丁目2番15号 |

| 主な事業内容 | 国保削減コンサルティング・コンテンツ販売 |

公式サイトには、運営会社名が記載されていません。この点を「情報が少ない」「不透明」だと不安に感じる方もいるでしょう。

しかし、これは行政機関の調査リスクを考慮し、会員を守るためにあえて情報を制限しているためです。

公式サイトのような誰でも閲覧できる場所で運営会社の情報を大々的に公開すると、行政からの照会や調査が急増し、運営や利用者への対応に支障が出かねません。

このような背景から、ソロコンシェルジュでは最初の窓口である公式サイト上での情報露出をあえて控え、契約段階で法人名や代表者情報などを正式に開示する運用方法を採用しています。

反対に、初期段階から多くの情報を公開している事業者のなかには、こうしたリスクへの備えが十分でなく、結果として会員が不要な調査の対象になってしまうケースもあります。

なお、本記事の作成にあたり、筆者はソロコンシェルジュの実際の運営会社も確認済みです。リスク管理を徹底しており、会員を第一に考えた企業でした。

まとめ

ソロコンシェルジュの口コミ・評判、メリットやデメリットについて解説しました。

ソロコンシェルジュは、フリーランス・個人事業主が法人化の手間やコストをかけずに健康保険・厚生年金に加入できるサービスです。

ソロコンシェルジュに加入すると、保険料を大幅に削減できる、家族を扶養に加えても保険料が増えないといったメリットを受けられます。

ただし、iDeCoの掛金の上限が下がる、小規模企業共済に新規加入できなくなるなどのデメリットもある点に注意が必要です。

また、誰でも保険料を削減できるとは限らず、現在支払っている国民健康保険料の金額によっては、ソロコンシェルジュに入会することでかえって負担が増える場合があります。

加入の際は無料シミュレーションでどの程度保険料が下がるかを確認し、運営会社に疑問点を聞いたうえで手続きするようにしましょう。

従業員として加入できる社保サービスもある

社会保険削減サービスの中には、「正社員」として加入できる会社もあります。

それはソロコンシェルジュです。

▼ソロコンシェルジュの毎月の負担額

会費49,500円を支払い、給与5,548円を受け取ります。実質的な負担額は43,952円です。給与は健康保険料・厚生年金を差し引いた手取り額となります。※健康保険料は年齢等により変動するため、金額がわずかに前後する場合があります。

健康診断やインフルエンザ予防接種の補助、5,000円のバースデー手当など、福利厚生も用意されています。

年間で手取りが8万円以上増えたケースもあり、加入時期が早いほど恩恵を受けやすくなります。

当サイト管理人の知人が運営しているサービスのため、運営実態が見える点も特徴です。

早く加入するほど国保の削減と将来の厚生年金の受給に対する恩恵が受けられます。

― 当サイト(税理士紹介ベスト)限定 ―

当サイト経由の紹介で、初月のサービス給与が5,000円増額されます。

申し込みのチェック欄に【配達人生(ブログ)】を選択いただくか、【甲斐】または【税理士紹介ベスト】と記載してください。

\正社員として加入できる/

▶関連記事:「ソロコンシェルジュ」の口コミ・評判は?メリット・デメリットを徹底解説

なお、協会の理事として加入するタイプのサービスも社会保険制度の範囲内で運営されています。いずれも制度上は適法ですが、説明を受けたうえで納得できるサービスを選ぶことが重要です。

記事内容に誤りがある場合やご意見がある場合は、お問い合わせフォームより連絡ください。

コメント