社保プラスは、国の制度を正しく活用することで個人事業主の社会保険料を抑えられる、法的に認められた正当な最適化サービスです。

一般社団法人の役職員という立場を設けることで、フリーランスの働き方を維持したまま、コストの安い健康保険・厚生年金へ切り替えられる仕組みが用意されています。

この記事を読めば、年間数十万円単位の固定費を削減し、家族を扶養に入れて手元資金を最大化する具体的な方法が分かりますが、知らずに放置すれば本来払わなくてよい高額な保険料を一生払い続け、生涯で数百万円もの資産を失うことになります。

あなたと家族の生活を守るための大切な判断だからこそ、「怪しい」という先入観をまずは外し、事実ベースで確認してみましょう!

従業員として加入できる社保サービスもある

社会保険削減サービスの中には、「正社員」として加入できる会社もあります。

それはソロコンシェルジュです。

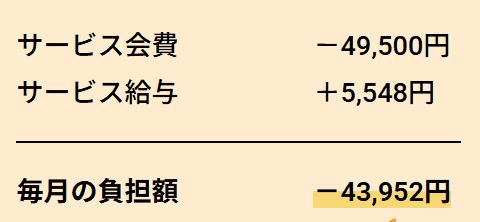

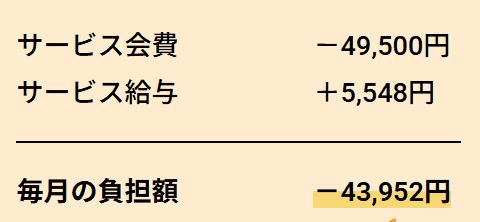

▼ソロコンシェルジュの毎月の負担額

会費49,500円を支払い、給与5,548円を受け取ります。実質的な負担額は43,952円です。給与は健康保険料・厚生年金を差し引いた手取り額となります。※健康保険料は年齢等により変動するため、金額がわずかに前後する場合があります。

健康診断やインフルエンザ予防接種の補助、5,000円のバースデー手当など、福利厚生も用意されています。

年間で手取りが8万円以上増えたケースもあり、加入時期が早いほど恩恵を受けやすくなります。

当サイト管理人の知人が運営しているサービスのため、運営実態が見える点も特徴です。

早く加入するほど国保の削減と将来の厚生年金の受給に対する恩恵が受けられます。

― 当サイト(税理士紹介ベスト)限定 ―

当サイト経由の紹介で、初月のサービス給与が5,000円増額されます。

申し込みのチェック欄に【配達人生(ブログ)】を選択いただくか、【甲斐】または【税理士紹介ベスト】と記載してください。

\正社員として加入できる/

▶関連記事:「ソロコンシェルジュ」の口コミ・評判は?メリット・デメリットを徹底解説

なお、協会の理事として加入するタイプのサービスも社会保険制度の範囲内で運営されています。いずれも制度上は適法ですが、説明を受けたうえで納得できるサービスを選ぶことが重要です。

記事内容に誤りがある場合やご意見がある場合は、お問い合わせフォームより連絡ください。

「社保プラス」はどんなサービス?

社保プラスは、フリーランス・個人事業主が現在の働き方を変えることなく国民健康保険から健康保険・厚生年金に切り替えられるサービスです。

所得や家族構成にかかわらず、社会保険料の負担を最適化し、手元に残る現金を最大化できるのが特徴です。

国民健康保険料は前年の所得に応じて変動し、所得が高くなるほど保険料も上がります。また、扶養家族が増えるとその分の保険料も加算される仕組みです。

しかし社保プラスを活用し、一般社団法人などの理事として登録されることで、健康保険・厚生年金の被保険者資格を正当に取得できます。

月々の実質負担額には、健康保険・厚生年金保険料だけでなく、サービス利用料や事務手数料も含まれています。

具体的な削減額は現在の所得や家族構成によって異なるため、まずは個別のシミュレーションで「自分の場合はいくら安くなるのか」を確認することが重要です。

| サービス利用前 | サービス利用後 |

|---|---|

| 国民健康保険+国民年金 | 健康保険+厚生年金 |

| 所得に応じて保険料が変動 上限額まで支払っている方も多い… | 所得に関わらず一定の負担 38,000円 |

| 家族が増えると保険料も増加する (扶養という概念がない) | 家族を扶養に入れられるため 何人増えても定額 |

社保プラスは、高額な社会保険料に悩むフリーランスにとって、コストを抑えながら将来の年金額を担保できる非常に合理的な選択肢といえます。

社保プラスは、国の制度を正しく活用することで個人事業主の社会保険料を抑えられる、一般社団法人が運営する正当な最適化サービスです。

一般社団法人の役職員(理事など)という立場を設けることで、フリーランスの働き方を維持したまま、コストの安い健康保険・厚生年金へ切り替えられる仕組みが用意されています。

この記事を読めば、年間数十万円単位の固定費を削減し、家族を扶養に入れて手元資金を最大化する具体的な方法が分かりますが、知らずに放置すれば本来払わなくてよい高額な保険料を一生払い続け、生涯で数百万円もの資産を失うことになります。

あなたと家族の生活を守るための大切な判断だからこそ、「怪しい」という先入観をまずは外し、事実ベースで確認してみましょう!

「社保プラス」はどんなサービス?

社保プラスは、フリーランス・個人事業主が現在の働き方を変えることなく、国民健康保険から社会保険(健康保険・厚生年金)に切り替えられるサービスです。

所得や家族構成にかかわらず、実質負担額を月44,000円〜(プランによる)に抑えられるのが特徴です。

国民健康保険料は前年の所得に応じて変動し、所得が高くなるほど保険料も上がります。また、扶養という概念がないため、家族が増えるとその人数分の保険料(均等割)が加算される仕組みです。

しかし社保プラスを利用して一般社団法人の理事等として登録されると、所得金額に関係なく固定の報酬設定に基づいた社会保険料が適用されます。

なお、月々の支払額の中には、純粋な社会保険料だけでなく、協会の運営費やサービス利用料が含まれています。

支払う全額が「保険料」として納付されるわけではなく、サービスを維持するための会費が含まれている点に注意しましょう。

| 社保プラス加入前 | 社保プラス加入後 |

|---|---|

| 国民健康保険+国民年金 | 健康保険+厚生年金 |

| 所得に応じて保険料が変動 所得が多いと月10万円を超えることも | 月額 約44,000円〜で固定 (会費込) |

| 家族が増えると人数分加算される (扶養の概念がない) | 所得・家族構成に関係なく定額 (家族を扶養に入れられる) |

社保プラスは、高額な社会保険料に悩むフリーランスにとって、保険料を適正化しつつ、将来の年金受給額や傷病手当金などの保障を厚くできる合理的な選択肢です。

おすすめ社保削減サービス比較

現在、多くのフリーランスに選ばれている主要3サービスを比較しました。月額費用だけでなく、運営形態や付帯サービスの違いにも注目して選んでみてください。

| サービス名 | 実質月額負担 | 主な付帯サービス・特徴 |

|---|---|---|

| 社保ベスト | 約38,500円~44,000円 | 社保削減サービスの紹介 希望に合わせ、最安水準のサービスや従業員型として加入できる窓口を紹介。サポートが手厚い。 |

| 社保プラス | 約38,000円〜 | 士業関連サービス 健康・ライフスタイルサポート 賠償責任保険・所得補償保険 イベント・セミナー |

| みん社保 | 約43,000円 | 累計加入者数が多い大手。 |

比較した結果、現在最も柔軟にプランを選べて、かつサポート体制が充実しているのは「社保ベスト」です。

迷ったら「社保ベスト」がおすすめな理由

社保ベストは、あなたに最適な社会保険加入サービスを提案してくれる紹介窓口です。以下の特徴があります。

- 自分に合った形を選べる:とにかく金額を抑えたいか、より実態に近い「従業員型」で加入したいか等、要望に合わせた提案が可能。

- 厳選された提携先:紹介先は弁護士によるリーガルチェック済み。年金事務所の審査も通過しているため、安心して利用できます。

まずは自分の所得でいくら安くなるか、社保ベストの無料診断で確認してみるのが最も効率的です。

社保プラスの運営者情報

社保プラスを運営する「一般社団法人 全国個人事業主協会」の情報は以下のとおりです。

| 運営団体 | 一般社団法人 独立事業者協会 |

| 所在地 | 〒812-0011 福岡県福岡市博多区博多駅前1丁目23番2号 |

| 公式サイト | jigyosha-kyokai.or.jp |

社保プラスは、個人事業主の福利厚生向上を目的に設立された一般社団法人によって運営されています。

公式サイトでは「個人事業主がより働きやすい環境を作ること」を掲げており、社会保険への加入支援だけでなく、専門家によるバックアップ体制を整えているのが特徴です。

法的な根拠に基づき、加入者一人ひとりが正当に社会保険(厚生年金・健康保険)の被保険者資格を取得する仕組みとなっているため、安心感があります。

社保プラスに関する悪い口コミ・評判

社保プラスは社会保険料を大幅に削減できる可能性がある一方で、その特殊な仕組みから「本当に大丈夫なのか」と不安を感じる声も存在します。

ここでは、検討前に知っておきたいネガティブな反応や懸念点を紹介します。

加入を検討する際は、メリットだけでなくこうした懸念点も理解したうえで判断しましょう。

悪い口コミ・評判1:仕組みが複雑で怪しく感じる

最も多いのは、サービスそのものに対する「怪しさ」への言及です。

「なぜ一般社団法人の理事になると保険料が下がるのか」という仕組みが一般に浸透していないため、法的にグレーなのではないかと疑う人が少なくありません。

社保プラスは現行の社会保険制度に則って運営されており、弁護士等のリーガルチェックも受けています。しかし、公式サイトの情報だけでは実態が掴みづらいため、まずは個別説明会で「根拠」をしっかり確認することが重要です。

悪い口コミ・評判2:役員になることのリスクが不安

社保プラスでは「協会の役職員(理事など)」という立場になります。これに対し、「名前が登記簿に載る」「法人側のトラブルに巻き込まれないか」という点を不安視する口コミが見られます。

名目的な理事とはいえ、法的な責任が完全にゼロとは言い切れない側面があります。このリスクと、年間数十万円の削減額を天秤にかけて判断する必要があります。

悪い口コミ・評判3:iDeCoの節税枠が減ってしまう

利用者の中には、「社会保険料は安くなったが、iDeCoの掛金上限が下がってしまった」と後悔する声もあります。

国民年金(第1号)から厚生年金(第2号)に切り替わることで、iDeCoの拠出限度額が月6.8万円から月2.3万円(※条件による)に減少します。資産運用プランに影響が出るため、事前のシミュレーションが欠かせません。

社保プラスに関する良い口コミ・評判

ここからは、社保プラスを実際に利用してメリットを感じている方の声を紹介します。

良い口コミ・評判1:家族3人で年60万円以上の削減に成功

「子どもが生まれて国民健康保険料が跳ね上がったが、社保プラスに切り替えて家計が劇的に楽になった」という声が目立ちます。

所得制限や均等割がないため、特に扶養家族が多い世帯では、会費を差し引いても圧倒的なコストパフォーマンスを実感している方が多いようです。

良い口コミ・評判2:士業サポートが心強い

社保プラスならではの良い評判として、「提携税理士の紹介や弁護士相談が受けられるのが助かる」というものがあります。

「単に保険料を下げるだけでなく、ビジネスの相談ができるバックボーンができたことで、安心して事業に専念できるようになった」という意見もあり、協会組織ならではの強みが評価されています。

良い口コミ・評判3:厚生年金加入で将来の不安が減った

「手払いの額は減ったのに、将来もらえる年金額が増えるのは合理的」というポジティブな評価です。

国民年金のみでは老後の生活が厳しいと感じていたフリーランスにとって、低コストで厚生年金の実績を積み上げられる点は大きな心理的メリットになっています。

社保プラスを利用するデメリット

社保プラスを利用する際に注意すべきデメリットは以下のとおりです。

年齢制限(20歳〜59歳)がある

社保プラスに加入できるのは原則として20歳〜59歳の方です。厚生年金制度自体は70歳まで加入可能ですが、サービスの性質上、年齢制限が設けられている点に注意しましょう。

iDeCo(イデコ)の掛金上限が減る

個人事業主(第1号被保険者)はiDeCoに月額最大68,000円拠出できますが、社保プラスに加入して厚生年金(第2号被保険者)になると、上限が月額23,000円に減少します。

所得控除による節税効果を最大化したい方にとっては、この枠の減少がデメリットになる場合があります。厚生年金加入による年金増額分と比較して検討しましょう。

法人登記簿に名前が載る

社保プラスの仕組み上、一般社団法人の役職員(理事など)に就任するため、法人登記簿に名前が記載されます。登記簿は公的な書類であり、誰でも閲覧可能な情報です。プライバシーを極端に重視する方や、副業禁止の規定に触れる懸念がある方は慎重な判断が必要です。

ただ、登記簿謄本を確認するには法務局に行くか、登記情報提供サービスで数百円支払う必要があります。

わざわざ費用を払ってまで調べる人はまずいません。公務員や副業禁止の会社員でない限り、大きなリスクにはならないのが実情です。

社保プラスを利用するメリット

保険料負担を大幅に削減・最適化できる

国民健康保険は所得に応じて際限なく上がりますが、社保プラスなら所得に関わらず一定(月額約44,000円〜)です。高所得のフリーランスほど、年間で50万円〜100万円単位の削減に繋がるケースも珍しくありません。

家族(配偶者・子供)の保険料が0円になる

国民健康保険には「扶養」の概念がなく、家族一人ひとりに保険料がかかります。一方、社保プラスで健康保険に切り替えれば、年収130万円未満の家族を扶養に入れることができ、追加の保険料は一切かかりません。

税理士・弁護士などの士業サポートが充実

社保プラス(全国個人事業主協会)の最大の強みは、士業との連携です。特別価格での税理士紹介や、弁護士への初回無料相談、創業融資の相談など、個人事業主が事業を継続していく上で必要なバックアップが揃っています。

単なる「社保削減ツール」としてだけでなく、事業を守るための「プラットフォーム」として利用できる点が他社との大きな違いです。

社保プラスの恩恵を受けられる人

社保プラスは、以下のようなフリーランス・個人事業主の方に特におすすめです。

- 現在の社会保険料(国保・国民年金)が月4.5万円を超えている人

- 配偶者や子供など、扶養家族が多い人

- 将来の年金受給額を増やし、保障を会社員並みに厚くしたい人

- 税務や法務のトラブルに備え、士業との繋がりを持っておきたい人

- 信頼できる一般社団法人の仕組みを利用したい人

特に所得が高く、これまで「税金と保険料を払うために働いている」と感じていた方にとって、社保プラスは非常に強力な手元資金最大化ツールとなります。

社保プラスに関するよくある質問

法的に問題はありませんか?

社保プラスは社会保険制度の枠組みを正しく活用しており、法的に問題ありません。

加入者は一般社団法人の役職員等として適切に登記・登録され、年金事務所の審査を経て社会保険が適用されます。弁護士によるリーガルチェックも実施されており、士業の会員も多く在籍しているのが信頼の証です。

退会したくなった場合、すぐに辞められますか?

基本的には会員の意思で退会が可能ですが、社会保険の切り替え手続き(資格喪失手続き)には事務的な期間を要します。退会を希望する場合は、余裕を持って協会へ相談することをおすすめします。

確定申告はどのように変わりますか?

社保プラスから支払われる「報酬」が発生する場合、それは税法上「給与所得」として扱われます。これまでの「事業所得」に加えて「給与所得」の申告が必要になるため、実務上の手間が少し増える点に注意してください。不安な方は、協会の提携税理士サービスを利用するのがスムーズです。

まとめ

社会保険料削減サービス「社保プラス」について解説しました。

社保プラスは、一般社団法人が運営する信頼性の高いサービスであり、特に所得の高い方や扶養家族のいるフリーランスにとって、年間数十万円単位の削減を実現する有力な選択肢です。

ただし、iDeCoの上限額減少や役員登記など、個人の状況によって最適な判断は異なります。安易に一つに絞るのではなく、複数のサービスを比較することが失敗しないコツです。

「自分はどのくらい安くなるのか?」「自分に最適なサービスはどこか?」と迷っている方は、まずは中立的な立場で診断してくれる「社保ベスト」で無料シミュレーションを受けてみましょう!

従業員として加入できる社保サービスもある

社会保険削減サービスの中には、「正社員」として加入できる会社もあります。

それはソロコンシェルジュです。

▼ソロコンシェルジュの毎月の負担額

会費49,500円を支払い、給与5,548円を受け取ります。実質的な負担額は43,952円です。給与は健康保険料・厚生年金を差し引いた手取り額となります。※健康保険料は年齢等により変動するため、金額がわずかに前後する場合があります。

健康診断やインフルエンザ予防接種の補助、5,000円のバースデー手当など、福利厚生も用意されています。

年間で手取りが8万円以上増えたケースもあり、加入時期が早いほど恩恵を受けやすくなります。

当サイト管理人の知人が運営しているサービスのため、運営実態が見える点も特徴です。

早く加入するほど国保の削減と将来の厚生年金の受給に対する恩恵が受けられます。

― 当サイト(税理士紹介ベスト)限定 ―

当サイト経由の紹介で、初月のサービス給与が5,000円増額されます。

申し込みのチェック欄に【配達人生(ブログ)】を選択いただくか、【甲斐】または【税理士紹介ベスト】と記載してください。

\正社員として加入できる/

▶関連記事:「ソロコンシェルジュ」の口コミ・評判は?メリット・デメリットを徹底解説

なお、協会の理事として加入するタイプのサービスも社会保険制度の範囲内で運営されています。いずれも制度上は適法ですが、説明を受けたうえで納得できるサービスを選ぶことが重要です。

記事内容に誤りがある場合やご意見がある場合は、お問い合わせフォームより連絡ください。

コメント