フリーランスでも、社会保険料を削減しながら厚生年金に加入できる時代になりました。

社会保険削減サービスには、大きく分けて「協会理事型」と「従業員型」の2種類があります。

どちらも制度上は合法で、活動実績や正しい手続きがあれば安心して利用できます。

結論から言えば、どちらを選んでも社会保険料の大幅な削減と年金額の上乗せが可能です。

重要なのは、それぞれの仕組みや条件を理解し、自分の働き方や優先順位に合った方式を選ぶことです。

本記事では、両方式の違いや共通点、向いている人の特徴、利用時の注意点までを徹底的に比較・解説します。

最後には主要サービスの比較表も掲載しているので、選び方で悩んでいる方はぜひ参考にしてください。

▶関連記事:フリーランスでも加入できる社会保険減額サービスおすすめ5選!

目次

フリーランス社会保険削減サービスの協会理事型と従業員型とは?

社会保険削減サービスには大きく分けて2つの方式があります。それが「協会理事型」と「従業員型」です。どちらも合法的な方法で社会保険料を減額する仕組みですが、加入形態や手続き、保険の範囲に違いがあります。

これらの方式は、フリーランスが厚生年金や健康保険に加入できる正規ルートとして注目されています。活動実績や報酬の授受を通じて、社会保険適用事業所に所属する形での保険加入を実現しています。

どちらも合法的な社会保険制度の活用

協会理事型・従業員型ともに、社会保険適用事業所を通じて、正当に健康保険・厚生年金保険へ加入する仕組みです。これは制度のグレーゾーンを突いた裏技ではなく、法令に基づいた制度活用です。

合法的に利用できる理由は以下の通りです:

- 社会保険労務士・税理士の監修を受けている

- 厚生労働省・年金事務所の定めた基準に準拠している

- 実際に活動実績があり、名義貸しではない

さらに、下記のような保険制度の基本構造を活かして、社会保険料の負担を抑えています。

| 加入形態 | 保険内容 | 特徴 |

|---|---|---|

| 協会理事型 | 健康保険・厚生年金 | 理事報酬として保険適用 |

| 従業員型 | 健康保険・厚生年金・雇用保険(条件あり) | 給与所得として保険適用 |

それぞれが「本当に団体に貢献している」「労務提供している」という前提があるため、正当な保険加入とみなされます。

共通の基本条件(活動実績・月10時間・正規処理前提)

協会理事型・従業員型のどちらを選ぶにしても、共通して必要となる条件があります。これらを満たさない場合、正当な社会保険加入と見なされず、制度の信頼性が損なわれる恐れもあります。

以下が、両方式に共通する基本条件です:

- 月10時間以上の活動実績があること

実際に理事や従業員として、会議出席・資料作成・情報提供などの業務を行っている必要があります。 - 業務報酬や給与の支払いが正しく行われていること

報酬は理事型なら「報酬所得」、従業員型なら「給与所得」として適切に処理され、源泉徴収や年末調整がなされていることが前提です。 - 年金事務所の認可を受けた適用事業所に加入すること

適法な事業所を通じての加入であれば、法的に問題はありません。

こうした条件をクリアしたうえで、信頼できる団体と契約することが、安心・安全な社会保険加入への第一歩です。

協会理事型と従業員型の違いを徹底比較

ここからは、協会理事型と従業員型の具体的な違いを項目ごとに比較していきます。どちらも社会保険削減サービスとして機能しますが、仕組みやリスク、対象範囲に明確な違いがあります。

| 比較項目 | 協会理事型 | 従業員型 |

|---|---|---|

| 社会保険の対象範囲 | 健康保険・厚生年金に加入可能 | 健康保険・厚生年金に加え、条件を満たせば雇用保険も加入可能 |

| 雇用保険の適用可否 | 雇用契約ではないため加入できない | 労働時間・契約内容により加入可(原則週20時間以上) |

| 税務処理の違い(報酬の扱い) | 理事報酬:雑所得または事業所得として自身で申告 | 給与所得:源泉徴収あり。ただしフリーランスは確定申告で報告が必要 |

| 社会保険料の金額と仕組み | サービス料から理事報酬を差し引いた差額が実質負担 | サービス料から給与が支給され、その差額が実質保険料負担 |

| 調査リスク・法的リスクの違い | 実態のない理事就任は否認リスクあり | 雇用契約が形式的だと労働局・年金事務所から指摘される可能性あり |

自身の働き方や将来設計に合った方式を選ぶためにも、それぞれの特徴を正確に理解することが重要です。

▶関連記事:フリーランスでも加入できる社会保険減額サービスおすすめ5選!

社会保険の対象範囲

協会理事型と従業員型では、加入できる社会保険の範囲に差があります。特に注目すべきは「雇用保険」の有無です。

以下に対象となる保険を整理します。

| 加入方式 | 健康保険 | 厚生年金 | 雇用保険 |

|---|---|---|---|

| 協会理事型 | 対象 | 対象 | 対象外 |

| 従業員型 | 対象 | 対象 | 条件付きで対象(労働時間・雇用期間など) |

協会理事型は「理事」という役員扱いのため、雇用契約がないことから雇用保険の対象にはなりません。一方、従業員型は一定条件を満たせば雇用保険にも加入可能です。

雇用保険の適用可否

雇用保険に加入できるかどうかは、主に「従業員型」の大きなメリットのひとつです。協会理事型では役員報酬という位置付けになるため、そもそも雇用契約が存在せず、雇用保険は適用されません。

従業員型で雇用保険に加入するには、以下の条件を満たす必要があります。

- 原則として「週20時間以上の勤務」が必要

- 31日以上の雇用見込みがあること

- 雇用契約書や賃金台帳などが適正に整備されていること

ただし、フリーランス向けのサービスでは「月10時間程度」の稼働で雇用契約を結ぶケースもあり、雇用保険の適用可否については年金事務所や労働局の判断によるケースバイケースとなります。

念のため、雇用保険の対象となるかどうかは事前に確認しましょう。

税務処理の違い(報酬の扱い)

協会理事型と従業員型では、受け取る報酬の種類が異なるため、確定申告や帳簿処理にも違いが出てきます。特に、フリーランスが利用する場合は、「所得の種類」と「申告の方法」に注意が必要です。

【報酬の種類と税務処理の違い】

| 加入方式 | 報酬の種類 | 所得区分 | 確定申告での扱い |

|---|---|---|---|

| 協会理事型 | 理事報酬 | 雑所得または事業所得 | 自分で記帳し、確定申告時に申告が必要 |

| 従業員型 | 給与 | 給与所得 | 源泉徴収・年末調整あり。ただし申告は必要 |

【フリーランスが従業員型を使うとどうなる?】

たとえ従業員型で給与が支給され、年末調整が済んでいたとしても、

フリーランスとして事業所得がある場合は確定申告時に「給与所得」も記載する必要があります。

- 源泉徴収票をもとに、確定申告書の「給与所得」欄に記載

- 給与が少額であっても、原則として申告義務あり

- 給与収入は事業所得と合算して税額計算されます

【実務上のポイント】

- 協会理事型は収支計算の自由度が高い反面、自分で税務処理を行う必要があります。

- 従業員型は税額の管理が簡略化されるものの、「申告不要」とは限りません。

- どちらを選んでも、帳簿や証拠書類はしっかり残しておくことが重要です。

税務処理は方式によって大きく異なります。報酬の種類が自分の確定申告にどう影響するかを理解して、制度を選ぶ際の判断材料にしましょう。

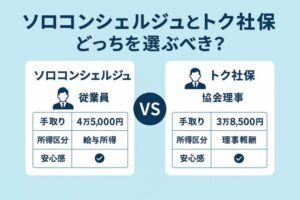

社会保険料の金額と仕組み

社会保険削減サービスでは、毎月の保険料を抑えるための定額制が一般的に採用されています。協会理事型・従業員型いずれも、報酬と保険料のバランスを取ることで、実質的な負担額を軽減する仕組みです。

代表的な例:

| 加入方式 | 月額サービス料 | 手取り報酬 | 実質負担額 | 備考 |

|---|---|---|---|---|

| 協会理事型 | 96,000円 | 56,000円 | 約40,000円 | 理事報酬形式 |

| 従業員型 | 96,000円 | 57,500円 | 約38,500円 | 給与支給あり・社会保険適用 |

仕組みの概要:

- 協会理事型:一度サービス料を支払ったうえで「理事報酬」として報酬を受け取り、その差額が実質負担になります。

- 従業員型:給与支給を伴う雇用契約に基づき、社会保険料が差し引かれた後の「手取り給与」を受け取る形式です。

給与の有無は税務処理にも影響を及ぼすため、自身の事業収支や確定申告の方針に応じて、適した方式を選ぶことが重要です。

調査リスク・法的リスクの違い

協会理事型と従業員型は、いずれも合法的な枠組みの中で運営されているサービスですが、仕組みの違いにより、調査リスクや法的リスクへの向き合い方も異なります。

| 観点 | 協会理事型 | 従業員型 |

|---|---|---|

| 年金事務所による調査 | 団体としての信頼性・理事の活動実績が問われやすい | 雇用契約の妥当性と労務実態が確認されやすい |

| 労働局の調査 | 対象外(雇用契約ではないため) | 労働時間や賃金管理などの整合性が見られる |

| 法的リスクの傾向 | 実態不十分な場合は虚偽加入と見なされやすい | 雇用要件を満たさないと判断されると無効と見なされる可能性 |

どちらの方式も、「活動の実態」と「法令遵守」が重要な鍵となります。あくまで形式ではなく、実態に即した運用をしていれば、調査に対しても安心感を持てます。

信頼できるサービスを選び、実務記録を丁寧に残しておくことが万が一の備えになります。

加入までの手続きや運用のしやすさ

協会理事型と従業員型では、加入手続きや運用面にも違いがあります。日々の事務作業や柔軟性を重視する方にとっては、この点も重要な比較ポイントになります。

| 項目 | 協会理事型 | 従業員型 |

|---|---|---|

| 加入までの流れ | 会費支払→理事任命→社保加入 | 雇用契約締結→社保加入 |

| 必要書類 | 理事任命書など | 雇用契約書、労務管理資料など |

| 月々の作業 | 理事報酬の受取・確定申告 | 給与明細確認・源泉徴収対応など |

| 手続きの柔軟性 | 比較的自由な設定が可能 | 労働基準に沿った管理が必要なため、制限あり |

協会理事型は、自身の裁量で動きやすく、報酬額の調整や業務内容の設計も柔軟に行える点が魅力です。一方で、税務処理はやや複雑です。

従業員型は、雇用契約を結ぶため運用ルールは明確ですが、その分、事務作業や帳簿管理の手間は発生しやすい傾向にあります。

どちらの方式も、サポートが充実したサービスを選ぶことで手間を軽減できます。

協会理事型が向いている人の特徴

協会理事型は、比較的自由度が高く、事業形態や報酬の設計に柔軟に対応したいフリーランスに向いています。以下のような方に特におすすめです。

- フリーランスとして独立性を重視している

- 雇用契約に抵抗がある(副業・複業を制限されたくない)

- 税務や会計に慣れていて、自身で確定申告できる

- 自由な働き方を保ちながら厚生年金に加入したい

- 団体の活動に対して協力できる意欲がある

協会理事型は、形式としては「経営に参画する理事」という立場になるため、企業的な縛りを受けにくいのが特徴です。

ただし、報酬の受け取りは「給与」ではないため、自身での所得管理や税務処理が求められます。

従業員型が向いている人の特徴

従業員型は、雇用契約を前提とした仕組みのため、安定性や信頼性を重視するフリーランスに向いています。以下のような方におすすめです。

- 給与所得として収入を得たい(融資・住宅ローンなどの信用力を重視)

- 社会的な信頼性や家族の安心感を得たい

- 雇用保険への加入を希望している

- 税務処理が簡単な方がいい(源泉徴収や年末調整の一部対応)

- 社会保険に加入しつつ、継続的な収入報告を希望する

従業員型は、勤務先との雇用契約に基づいて社会保険に加入するため、法令に沿った形での労務管理が行われます。

そのため、確定申告が不要な場合もあり、税務面の負担は軽くなる一方で、労働時間や報酬などの条件には一定の制約が出てきます。

▶関連記事:フリーランスでも加入できる社会保険減額サービスおすすめ5選!

利用時の注意点と安心できるサービス選び

協会理事型・従業員型のどちらを選ぶにしても、社会保険サービスは長期的な制度利用が前提となります。だからこそ、安心して任せられる運営団体やサービス提供者を選ぶことが極めて重要です。

年金事務所の認可があるかチェック

社会保険サービスを選ぶ際、まず確認すべきは「年金事務所の認可を受けた適用事業所」であるかどうかです。

適用事業所として認められていない団体では、社会保険加入が認められず、将来的に保険料の支払いが無効とされるリスクも考えられます。

チェックポイント:

- 年金事務所で「適用事業所」として認可を受けているか

- 社会保険の新規適用届や加入手続きが正規に行われているか

- 社会保険番号(適用事業所番号)を開示しているか

適用事業所としての認可は、厚生年金保険・健康保険への加入が正式に行われている証明です。各サービスの公式サイトや問い合わせ時に、確認することをおすすめします。

年金事務所の認可があるかチェック

社会保険サービスを選ぶ際、まず確認すべきは「年金事務所の認可を受けた適用事業所」であるかどうかです。

適用事業所として認められていない団体では、社会保険加入が認められず、将来的に保険料の支払いが無効とされるリスクも考えられます。

チェックポイント:

- 年金事務所で「適用事業所」として認可を受けているか

- 社会保険の新規適用届や加入手続きが正規に行われているか

- 社会保険番号(適用事業所番号)を開示しているか

適用事業所としての認可は、厚生年金保険・健康保険への加入が正式に行われている証明です。各サービスの公式サイトや問い合わせ時に、確認することをおすすめします。

経費計上・確定申告サポートの有無

フリーランスが社会保険削減サービスを利用する場合、月額費用や報酬の扱いについて税務処理も重要になります。サービスによっては、こうした経費処理や確定申告をサポートしてくれるところもあります。

チェックすべきポイント:

- サービス料が「諸会費」や「協会費」として経費計上できるか

- 年末調整や源泉徴収票の発行があるか(従業員型の場合)

- 税理士や会計の専門家による確定申告の支援があるか

経費として計上することで、実質的な負担をさらに抑えることが可能になります。とくに協会理事型では、報酬が雑所得や事業所得として扱われることもあるため、確定申告の知識や支援の有無は要確認です。

サポート体制が整っているサービスを選べば、税務上の不安も解消できます。

経費計上・確定申告サポートの有無

フリーランスが社会保険削減サービスを利用する場合、月額費用や報酬の扱いについて税務処理も重要になります。サービスによっては、こうした経費処理や確定申告をサポートしてくれるところもあります。

チェックすべきポイント:

- サービス料が「諸会費」や「協会費」として経費計上できるか

- 年末調整や源泉徴収票の発行があるか(従業員型の場合)

- 税理士や会計の専門家による確定申告の支援があるか

経費として計上することで、実質的な負担をさらに抑えることが可能になります。とくに協会理事型では、報酬が雑所得や事業所得として扱われることもあるため、確定申告の知識や支援の有無は要確認です。

サポート体制が整っているサービスを選べば、税務上の不安も解消できます。

人気の社会保険削減サービス3選【比較あり】

実際に多くのフリーランスや個人事業主が利用している代表的な社会保険削減サービスを紹介します。それぞれに特色があり、自分に合ったサービスを選ぶことが大切です。

| サービス名 | 月額費用 | 保険適用範囲 | 加入形式 | 特徴 |

|---|---|---|---|---|

| ソロコンシェルジュ | 約45,000円 | 健康保険・厚生年金 | 従業員型 | 正社員として加入できので安心感がある |

| みん社保 | 約44,000円 | 健康保険・厚生年金 | 理事型 | 初期から運営されており認知度が高い |

| トク社保 | 約38,500円 | 健康保険・厚生年金 | 理事型または従業員型 | 相場よりも低い負担額 |

| 社保の窓口 | 約40,000円 | 健康保険・厚生年金・雇用保険(条件付き) | 理事型 | 相場よりも低い負担額 |

各サービスに向いている人

- ソロコンシェルジュ:従業員型のサービスに加入したい人

- みん社保:安心・実績重視で選びたい人

- トク社保:コスパを求める人

- 社保の窓口:安心・実績重視で選びたい人

それぞれのサービスが提供する仕組みやサポート体制は異なります。加入の前には、必ず公式サイトや問い合わせを通じて詳細を確認しましょう。

▶関連記事:フリーランスでも加入できる社会保険減額サービスおすすめ5選!

こんな人は慎重に!利用を避けたほうがよいケース

社会保険削減サービスは、多くのフリーランスや個人事業主にとって有益ですが、すべての人にとってベストな選択肢とは限りません。以下のようなケースに当てはまる方は、慎重に検討する必要があります。

社会保険料がすでに少ない人

- 国民健康保険・国民年金の合計額が月額3万円台以下の人

- 所得が低く、保険料軽減措置を受けている人

→ もともとの負担が少ない場合は、定額制のサービスを使うと逆に高くつく可能性があります。

配偶者の扶養に入っている人

- 配偶者の会社の健康保険・年金制度に加入している人

- 年収130万円未満など扶養要件を満たしている人

→ 社保に加入すると扶養から外れてしまい、保険料を自分で負担することになるため不利です。

収入が安定していない人

- 開業したばかりで売上が不安定な人

- 月額3〜4万円の固定費がプレッシャーになる人

→ サービス利用料を継続的に支払う余裕がない場合は、タイミングをずらすか別の選択肢を検討しましょう。

社会保険削減サービスは、あくまでも「保険料の削減」と「将来の年金増加」のバランスをとるためのものです。自分の現状に合っているかどうか、よく見極めた上で利用するようにしましょう。

違法なの?怪しいの?という誤解について

社会保険削減サービスに関しては、「違法では?」「怪しい団体では?」という疑念を持つ方も少なくありません。しかし、正しく運営されているサービスであれば、制度に準拠しているため安心です。

法律に違反しない条件とは

次のような条件を満たしていれば、社会保険制度の法令に則って合法的に運営されています。

- 実態のある活動(就労や貢献)が行われている

- 社会保険適用事業所として正式に認可されている

- 社会保険労務士や税理士が監修している

- 会費や報酬の処理が税務上適正に行われている

法に準じて運営されているかどうかは、公式サイトや問い合わせを通じて確認できます。

なぜ「怪しい」と検索されるのか

社会保険を「削減する」という言葉自体がインパクトがあるため、検索エンジン上では「怪しい」といった関連ワードが出やすい傾向にあります。

- 聞き慣れない仕組みであるため誤解が生まれやすい

- 通常の保険料よりも大幅に安くなるため、疑念を抱かれる

- 実態がないまま制度だけを利用しようとするケースが過去に一部存在した

そのため、制度を正しく活用する意識と、適法に運営されているサービスを選ぶことが重要です。

▶関連記事:フリーランスでも加入できる社会保険減額サービスおすすめ5選!

フリーランスが気にする「よくある疑問」まとめ

社会保険削減サービスを検討しているフリーランスや個人事業主の多くは、「本当に大丈夫なの?」「将来にリスクはないの?」といった不安を抱えています。

このセクションでは、実際によくある質問を取り上げ、協会理事型・従業員型の両方式に共通する疑問について解説します。

気になるポイントをあらかじめクリアにしておくことで、安心して制度を活用できるようになります。

どちらの方が将来も安心?

将来の安心という点で比較すると、どちらの方式も正しく制度を活用していれば、老後の年金受給や健康保険の給付に大きな違いはありません。

ただし、以下のような観点で向き不向きがあります。

協会理事型の安心ポイント

- 自営業としての自由度を維持できる

- 自分で税務処理を行うことで納得感がある

- 法人化をせずに厚生年金に加入できる

従業員型の安心ポイント

- 雇用保険なども含めた社会保障の幅が広い

- 源泉徴収や年末調整があるため税務手続きが簡単

- 「会社員と同じ社会保険に加入している」という外部への信頼性

どちらも「社会保険料の適正な負担」と「厚生年金への加入」が可能なため、将来に向けた不安の軽減という点では同様の効果があります。

重要なのは、「自分に合った運用形式を選ぶこと」です。

税務署や年金事務所から連絡が来ることはある?

通常、正しく運営されている社会保険削減サービスを利用していれば、税務署や年金事務所から直接連絡が来ることはほとんどありません。

ただし、以下のような場合には確認の連絡が入る可能性があります。

よくあるケース:

- 年金事務所による「適用事業所」への定期調査(書類確認や実態確認)

- 税務署による確定申告内容の不一致・不備に対する問い合わせ

- 雇用保険や労災保険の加入実態に関する調査(従業員型のみ)

安心ポイント:

- 活動実績や支払い記録が正しく行われていれば問題なし

- 正規に届け出された事業所・団体であれば形式的な調査で終わる

- 不正利用や虚偽申請でない限り、個人に対してペナルティが発生することは稀

サービス選びの段階で、「監修体制が整っているか」「手続きが適法か」などをしっかり確認しておくことで、連絡が来た際も落ち着いて対応できます。

副業・複業でも利用できる?

副業や複業をしている方でも、社会保険削減サービスは利用可能です。ただし、以下のような注意点があります。

- 主たる収入がフリーランス・個人事業主によるものである必要がある

- 複数の収入源がある場合、主たる業務の内容・比率が審査に影響することもある

- 会社員として社会保険に加入している場合は、重複加入の問題が出てくるため不可

こんな人に適している

- 会社を辞めて独立したばかりで、まだ副収入がある人

- 本業として個人事業をしており、副業でライティングや物販を行っている人

- クライアントが複数ある個人事業主(複業型ワーカー)

複数の仕事をしていても、主たる収入が事業所得や雑所得であれば、社会保険削減サービスを通じて厚生年金や健康保険に加入することが可能です。

事前にサービス側に「副業の有無」を伝えておくと、スムーズな加入につながります。

どちらの方が将来も安心?

将来の安心という点で比較すると、どちらの方式も正しく制度を活用していれば、老後の年金受給や健康保険の給付に大きな違いはありません。

ただし、以下のような観点で向き不向きがあります。

協会理事型の安心ポイント

- 自営業としての自由度を維持できる

- 自分で税務処理を行うことで納得感がある

- 法人化をせずに厚生年金に加入できる

従業員型の安心ポイント

- 雇用保険なども含めた社会保障の幅が広い

- 源泉徴収や年末調整があるため税務手続きが簡単

- 「会社員と同じ社会保険に加入している」という外部への信頼性

どちらも「社会保険料の適正な負担」と「厚生年金への加入」が可能なため、将来に向けた不安の軽減という点では同様の効果があります。

重要なのは、「自分に合った運用形式を選ぶこと」です。

フリーランスでも社会保険料を削減できる時代に

フリーランスや個人事業主にとって、社会保険料の負担は非常に重く、毎月の資金繰りに大きく影響します。特に国民健康保険と国民年金の合計が月5万円以上になるケースも珍しくありません。

しかし、近年は合法的に社会保険料を減額できる「社会保険削減サービス」が登場し、フリーランスの負担軽減を実現できる時代になっています。

これは、国の制度を正しく活用した仕組みであり、信頼できる団体を選ぶことで安心して利用することが可能です。

フリーランスの社会保険料の現状

フリーランスや個人事業主は、一般的に以下の2つに加入しています:

- 国民健康保険(医療保険)

- 国民年金(基礎年金)

この2つは任意ではなく法律で定められた義務であり、未納が続けば督促や財産差し押さえの対象になる場合もあります。

実際の負担額はどのくらい?

| 年収 | 月額の社会保険料(目安) | 年間総額 |

|---|---|---|

| 300万円 | 約40,000円 | 約48万円 |

| 500万円 | 約60,000円 | 約72万円 |

| 700万円 | 約80,000円 | 約96万円 |

※扶養がある場合や自治体により変動あり

会社員との違い

| 項目 | フリーランス | 会社員 |

|---|---|---|

| 保険の種類 | 国民健康保険+国民年金 | 健康保険+厚生年金 |

| 保険料負担 | 全額自己負担 | 会社と折半(約50%) |

| 年金受給額 | 少ない | 多い(基礎+厚生) |

このように、フリーランスは保険料が高く、保障が薄いという二重の不利な状況に置かれています。

社会保険削減サービスの登場背景

フリーランス人口が年々増加する中、社会保険料の高さに悩む人が後を絶ちません。特に年収500万円を超える層では、月額5〜8万円以上の保険料が発生し、「収入は上がったのに手取りが増えない」というジレンマが顕著です。

なぜ削減サービスが必要とされたのか?

- 国民年金の受給額が少なく、将来の生活に不安が残る

- 国民健康保険料が、扶養家族の数で青天井に上がる

- 法人化は手間も費用も大きく、現実的でない人も多い

こうした課題を背景に、厚生年金や健康保険に加入できる制度的抜け道を活用し、保険料を定額に抑える仕組みとして「社会保険削減サービス」が生まれました。

利用者の声

「法人化せず厚生年金に加入できた」

「扶養家族を含めても毎月4万円で済んだ」

「年金額が増えるから老後も安心」

多くの利用者が、費用対効果の高さと手軽さに満足しています。